은퇴.

Retirement| 시리즈의 일부 |

| 자금 |

|---|

|

은퇴는 자신의 지위나 직업 또는 활동적인 직장 생활에서 탈퇴하는 것입니다.[1] 사람은 또한 업무 시간이나 작업량을 줄여 준 퇴직을 할 수도 있습니다.

많은 사람들이 건강상의 이유로 고령이거나 할 일을 할 수 없을 때 은퇴를 선택합니다. 사람들은 또한 사적 또는 공적 연금 혜택을 받을 자격이 있을 때 은퇴할 수 있지만, 어떤 사람들은 신체 조건이 (질병이나 사고로) 더 이상 일을 못하게 하거나 그들의 지위에 관한 입법의 결과로 더 이상 일을 할 수 없게 되었을 때 은퇴해야 합니다.[2] 대부분의 국가에서 은퇴에 대한 생각은 19세기 후반과 20세기 초반에 도입된 최근의 발상입니다. 이전에는 낮은 기대수명, 사회보장 부족, 연금제도의 부재 등이 대부분의 근로자들이 죽을 때까지 계속 일했다는 것을 의미했습니다. 독일은 1889년에 퇴직수당을 처음 도입한 나라였습니다.[3]

오늘날 대부분의 선진국은 고용주 또는 국가가 자금을 지원하는 노후 연금을 제공하는 시스템을 갖추고 있습니다. 많은 가난한 나라에서는 가족을 통해 제공되는 것 이상의 노인에 대한 지원이 없습니다. 오늘날, 연금으로 퇴직하는 것은 많은 사회에서 노동자들의 권리로 여겨집니다; 이것이 권리인지 아닌지를 놓고 이념적, 사회적, 문화적, 정치적으로 힘든 싸움이 있어왔습니다. 많은 서구 국가에서 이는 국가 헌법에 구체화된 권리입니다.

점점 더 많은 사람들이 새로운 은퇴 전 상태에 존재하기로 선택함으로써 완전 은퇴 시점을 미루기로 선택하고 있습니다.[4]

역사

은퇴, 즉 일정한 나이가 된 후 직장을 떠나거나 직장을 그만두는 관행은 18세기경부터 있어왔습니다. 18세기 이전에 인간의 평균 수명은 26세에서 40세 사이였습니다.[5][6][7][8] 그 결과, 신체적 장애가 일하는데 장애가 되기 시작한 나이에 도달한 인구는 극히 일부에 불과했습니다.[citation needed] 국가들은 오토 폰 비스마르크 치하의 독일을 시작으로 19세기 후반과 20세기 동안 은퇴에 관한 정부 정책을 채택하기 시작했습니다.[9]

특정 국가의 경우

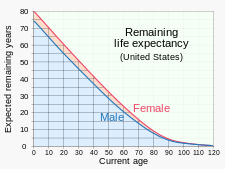

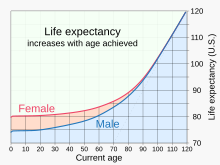

사람은 원하는 나이에 은퇴할 수 있습니다. 그러나 한 국가의 세법 또는 주 노령 연금 규칙은 일반적으로 특정 연령이 특정 국가에서 표준 은퇴 연령으로 간주된다는 것을 의미합니다. 기대수명이 증가하고 고령으로 사는 사람들이 점점 늘어남에 따라 많은 나라에서 연금을 받는 연령은 21세기에 증가했으며 종종 점진적으로 증가했습니다.[10]

표준 은퇴 연령은 국가마다 다르지만 일반적으로 50세에서 70세 사이입니다(최신 통계에 따르면, 2011). 일부 국가에서는 이 연령이 남성과 여성에게 다르지만, 최근 일부 국가(예: 오스트리아)에서는 이 연령이 도전을 받고 있으며, 일부 국가에서는 연령이 일치하고 있습니다.[11] 아래 표는 OECD에 따른 미국과 많은 유럽 국가들의 공적노령급여 수급 자격 연령의 차이를 보여줍니다.

많은 국가에서 은퇴 연령이 증가하고 있으며, 종종 2010년대에 시작하여 2020년대 후반까지 계속되고 있습니다.

| 나라 | 조기퇴직연령 | 통상퇴직연령 | 취업자, 55~59세 | 취업자, 60–64 | 취업자, 65–69 | 채용,70+ |

| 오스트리아 | 60 (57) | 65 (60) | 39% | 7% | 1% | 0% |

| 벨기에 | 60 | 65 | 45% | 12% | 1% | 0% |

| 캄보디아 | 50 | 55 | 16% | 1% | 0% | 0% |

| 덴마크 | 60–65[12] | 65–68[13] | 77% | 35% | 9% | 3% |

| 프랑스 | 62 | 65 | 51% | 12% | 1% | 0% |

| 독일. | 65 | 67 | 61% | 23% | 3% | 0% |

| 그리스 | 58 | 67[14] | 65% | 18% | 4% | 0% |

| 이탈리아 | 57 | 67 | 26% | 12% | 1% | 0% |

| 라트비아 | 없음. | 63–65[15] | ? | ? | ? | ? |

| 네덜란드 | 60 | 65 (67) | 53% | 22% | 3% | 0% |

| 노르웨이 | 62 | 67 | 74% | 33% | 7% | 1% |

| 스페인 | 60 | 65 | 46% | 22% | 0% | 0% |

| 스웨덴 | 61 | 65 | 78% | 58% | 5% | 1% |

| 스위스 | 63 (61), [58] | 65 (64) | 77% | 46% | 7% | 2% |

| 태국. | 50 | 60 | ? | ? | ? | ? |

| 영국 | 65 | 68 | 69% | 40% | 10% | 2% |

| 미국 | 62 | 67 | 66% | 43% | 20% | 5% |

참고: 괄호 안은 여성의 자격 연령이 다를 경우를 나타냅니다. 출처: Cols. 1–2: OECD 연금 한눈에(2005), Cols. 3-6: HRS, ELSA 및 SHARE의 표. 대괄호는 일부 공무원의 조기 퇴직을 나타냅니다.

1 덴마크에서는 조기 퇴직을 efterlön이라고 하며 최소 20년 이상 노동 시장에 기여하는 등 충족해야 할 몇 가지 요건이 있습니다.[16] 조기 은퇴 및 정상 은퇴 연령은 은퇴 신청자의 출생일에 따라 다릅니다.[12][13]

2 프랑스의 경우, 은퇴 연령은 60세였고, 연금 수급 자격은 65세였습니다; 2010년에는 62세와 67세로 각각 연장되었고, 이후 8년 동안 점진적으로 증가했습니다.[17]

3 라트비아에서 정년은 정년 신청자의 출생일에 따라 달라집니다.[15]

4 스페인에서는 2013년부터 2027년까지 정년이 65세에서 67세로 점진적으로 증가한다는 판결을 받았습니다.[18]

미국에서 사회보장, 즉 노령 생존자 보험(OASI)의 통상적인 은퇴 연령이 65세로 감소되지 않는 혜택을 받는 반면, 2027년에는 67세로 점차 증가하고 있습니다.[10] 공무원들은 사회보장제도를 적용받지 않는 경우가 많지만, 자신들의 연금 프로그램을 가지고 있습니다. 미국의 경찰관들은 일반적으로 20년간 근무한 후에 절반의 급여로 퇴직할 수도 있고, 30년 후에는 4분의 3의 급여로 퇴직할 수도 있어 40년 초반부터 퇴직이 가능합니다.[19] 미군, 현역 20년 만에 은퇴 결정할 수도 이들의 퇴직금(언제든 현역으로 복귀할 수 있기 때문에 연금이 아닌)은 현역 복무 연수, 최종 급여 등급 및 복무 시 시행 중인 퇴직 제도에 따라 계산됩니다. 명예 훈장을 받은 회원은 별도의 수당을 받을 수 있습니다. 예비역과 미국 주방위군의 군인들에 대한 퇴직금은 포인트 제도에 기반을 두고 있습니다.

이란의 은퇴 연령은 정부의 사회보장 파산을 피하기 위해 2022년과 2023년에 42세의 근로보험 지급 기록으로 기하급수적으로 증가했습니다.[21]

데이터 세트

최근 데이터 수집의 발전은 은퇴와 건강, 부, 고용 특성 및 가족 역학과 같은 요인 사이의 중요한 관계를 이해하는 능력을 크게 향상시켰습니다. 미국에서 은퇴 행동을 조사하기 위한 가장 중요한 연구는 1992년에 최초로 실시된 현재 진행 중인 건강 및 은퇴 연구(HRS)입니다. HRS는 미국 51세 이상의 성인을 대상으로 2년마다 실시되는 전국적인 대표적인 종단 조사이며, 노동력 참여(예: 현재 고용, 직업 이력, 은퇴 계획, 산업/직업, 연금, 장애), 건강(예: 건강 상태 및 이력)와 같은 주제에 대한 풍부한 정보를 포함하고 있습니다. 건강 및 생명보험, 인지), 재무 변수(예: 자산 및 소득, 주택, 순자산, 유언장, 소비 및 저축), 가족 특성(예: 가족 구조, 이전, 부모/자녀/손주/ sibling 정보) 및 기타 여러 주제(예: 기대, 비용, 인터넷 사용, 위험 감수, 심리 사회적, 시간사용).[22]

2002년과 2004년에는 14개 유럽 대륙 국가와 이스라엘의 응답자를 포함하는 ELSA(English Longitudinal Study of Aging)와 SHARE(Survey of Health, Aging and Retirement in Europe)가 소개되었습니다. 이러한 설문조사는 샘플 프레임, 디자인 및 내용에서 HRS를 따라 면밀히 모델링되었습니다. 많은 다른 국가(예: 일본, 한국)도 현재 HRS와 유사한 조사를 실시하고 있으며, 다른 국가(예: 중국, 인도)도 현재 파일럿 연구를 실시하고 있습니다. 이러한 데이터 세트는 연구자들이 국가 간 관점을 추가하여 은퇴 행동에 대한 질문을 조사할 수 있는 능력을 확장했습니다.

| 공부 | 제1파동 | 자격연령 | 대표년/지난파 | 표본크기 : 가구 | 샘플 사이즈 : 개인 |

| 건강 및 은퇴 연구(HRS) | 1992 | 51+ | 2006 | 12,288 | 18,469 |

| 멕시코 건강 및 노화 연구(MHAS) | 2001 | 50+ | 2003 | 8,614 | 13,497 |

| 노화에 관한 영국 종단 연구 | 2002 | 50+ | 2006 | 6,484 | 9,718 |

| 유럽의 건강, 고령화 및 은퇴에 대한 설문조사(SHARE) | 2004 | 50+ | 2006 | 22,255 | 32,442 |

| 한국의 고령화 종단연구 | 2006 | 45+ | 2006 | 6,171 | 10,254 |

| 일본 건강 및 은퇴 연구 (JHRS) | 2007 | 45–75 | 2007 | 세인트루이스 10,000 | |

| 세계보건기구, 세계적인 고령화와 성인 건강에 관한 연구 (SAGE) | 2007 | 50+/18–49 | 2007 | Est. 5,000/1,000 | |

| 중국 건강 및 은퇴 연구(CHARLS) | 파일럿 2008 | 45+ | 2008 | 1,500번대 | 세인트루이스 2,700 |

| 인도의 종단적 노화 연구(LASI) | 파일럿 2009 | 45+ | 2009 | 세인트루이스 2,000 | |

참고: MHAS는 2003년에 중단되었고, ELSA 번호는 제도화된 (요양원)을 제외합니다. 출처: Borsch-Supan et al., eds. (2008년 11월). 유럽의 보건, 고령화 및 은퇴(2004-2007): 종방향 치수를 시작합니다.

은퇴결정에 영향을 미치는 요인

많은 요인들이 사람들의 은퇴 결정에 영향을 미칩니다. 은퇴 자금 교육은 개인의 은퇴 경험의 성공에 영향을 미치는 큰 요인입니다. 사회보장은 대부분의 개인이 2034년까지 사회보장의 신탁기금이 고갈될 것으로 예상되는 유일한 은퇴 옵션으로 사회보장에만 의존하기 때문에 중요한 역할을 합니다.[23] 지식은 단순히 개인의 은퇴 계좌나 고용주 후원 계획과 같은 더 신뢰할 수 있는 은퇴 옵션을 찾는 것으로 개인의 은퇴 결정에 영향을 미칩니다. 세계 각국에서, 사람들은 공적 연금 제도의 초기와 정상적인 은퇴 연령(예: 미국의 62세와 65세)에 은퇴할 가능성이 훨씬 더 높습니다.[24] 일반적으로 이 연령의 퇴직급여는 실질적으로 공정하기 때문에, 이 연령의 퇴직급여는 다른 재정적 인센티브로 설명할 수 없습니다. a세에 퇴직하는 조건의 생애연금급여(pension부)의 현재가치는 a+1세에 1년 후 퇴직하는 조건의 연금부자산과 거의 같습니다. 그럼에도 불구하고, 많은 문헌에서 개인이 은퇴와 관련된 재정적 인센티브(예: 사회보장 소득 테스트 또는 세금 제도로 인한 중단)에 상당한 반응을 보이는 것으로 나타났습니다.[26][27][28]

부유한 사람들은 본질적으로 추가적인 여가를 "구매"할 수 있기 때문에, 더 많은 재산은 더 이른 은퇴로 이어지는 경향이 있습니다. 일반적으로 노년기에 더 많은 부를 관찰하는 것은 조기 은퇴를 예상하여 직장 생활에 대한 저축 증가의 결과일 수 있기 때문에 은퇴에 대한 부의 효과를 경험적으로 추정하기가 어렵습니다. 하지만, 많은 경제학자들은 은퇴에 대한 부의 효과를 추정할 수 있는 창의적인 방법을 찾아냈고, 일반적으로 그것들이 작다는 것을 발견했습니다. 예를 들어, 한 논문은 HRS의 데이터를 사용하여 자산 충격이 은퇴에 미치는 영향을 측정하기 위해 상속을 이용합니다.[29] 저자들은 상속을 받으면 8년 동안 기준 은퇴율에 비해 예상보다 일찍 은퇴할 확률이 4.4% 포인트, 즉 12% 증가한다는 사실을 발견했습니다.

2007-2008년의 금융 위기와 그에 따른 대침체가 어떻게 은퇴 결정에 영향을 미치고 있는지에 대한 많은 관심이 주위를 둘러싸고 있으며, 일반적으로 저축이 고갈된 이후 은퇴하는 사람이 더 적을 것이라는 통념이 있습니다. 그러나 최근의 연구는 그 반대의 경우가 발생할 수 있다는 것을 시사합니다. 연구원들은 HRS의 데이터를 사용하여 확정급여(DB) 대 확정기여(DC) 연금 계획의 추세를 조사한 결과, 은퇴를 앞둔 사람들은 최근 주식 시장의 하락에 대한 노출이 제한적이어서 은퇴를 실질적으로 지연시킬 가능성이 없다는 것을 발견했습니다.[30] 이와 함께 또 다른 연구에서는 CPS(Current Population Survey)의 자료를 이용해 대량 해고가 주식시장 폭락으로 인한 감소분보다 거의 50% 더 큰 규모의 퇴직 증가로 이어질 가능성이 있어 위기에 대응해 순퇴직이 증가할 가능성이 높다고 추정했습니다.[31]

더 많은 정보는 얼마나 많은 은퇴자들이 계속 일을 할 것인지를 알려주지만, 그들이 일생의 대부분을 해온 직업에서는 그렇지 않습니다. 베이비부머 세대의 은퇴로 향후 5년 안에 일자리가 늘어날 것입니다. 50명이 넘는 인구는 실제로 미국에서 가장 빠르게 증가하고 있는 노동 집단입니다.

많은 연구가 건강 상태와 건강 충격이 은퇴에 미치는 영향을 조사했습니다. 건강이 좋지 않은 사람들은 일반적으로 건강이 더 좋은 사람들보다 더 일찍 은퇴하는 것으로 널리 알려져 있습니다. 설문조사에서 은퇴자들은 더 이른 은퇴 결정을 정당화하기 위해 자신의 나쁜 건강 상태를 과장할 가능성이 더 높기 때문에 이것이 반드시 나쁜 건강 상태가 사람들을 더 일찍 은퇴하게 한다는 것을 의미하는 것은 아닙니다. 그러나 이러한 정당화 편향은 작을 가능성이 높습니다.[32] 일반적으로 시간이 지남에 따라 건강이 감소하고 새로운 건강 상태가 시작되는 것은 조기 은퇴와 긍정적인 관련이 있는 것으로 나타났습니다.[33] 누군가를 은퇴하게 할 수 있는 건강 상태로는 고혈압, 당뇨병, 수면무호흡증, 관절 질환, 고지혈증 등이 있습니다.[34]

대부분의 사람들은 정년이 되면 결혼을 하기 때문에 배우자의 직업 상태가 은퇴 결정에 영향을 미칠 수 있습니다. 미국에서는 평균적으로 남편이 아내보다 3살 많고, 배우자가 은퇴 결정을 조율하는 경우가 많습니다. 따라서 남성은 아내도 여전히 노동력에 있을 때보다 은퇴할 가능성이 높고, 그 반대의 경우도 은퇴할 가능성이 높습니다.[35][36]

유럽연합 회원국들

연구원들은 EU 회원국들의 은퇴 결정에 영향을 미치는 요인들을 분석했습니다.

- Alba-Ramirez(1997)는 스페인의 인구활동조사(Active Population Survey)와 로짓(Logit) 모델의 미시 데이터를 사용하여 은퇴 결정 요인을 분석한 결과, 자녀뿐만 아니라 가구 내 구성원 수가 많을수록 남성 노인의 은퇴 확률에 부정적인 영향을 미치는 것으로 나타났습니다. 자녀가 있는 더 큰 가구의 남성은 더 많은 소득을 얻어야 하고 연금 혜택은 가구에 필요한 것보다 적을 것이기 때문에 이는 직관적인 결과입니다.[37]

- 독일의 사회경제패널(Socio-Economic Panel)과 위험 모델(Hazard Model)을 사용한 Antolin and Scarpetta(1998)는 건강과 성별과 같은 사회인구학적 요인이 은퇴 결정에 강한 영향을 미친다는 것을 발견했습니다: 여성은 남성보다 일찍 은퇴하는 경향이 있고, 특히 장애 은퇴의 경우 건강이 좋지 않으면 사람들이 은퇴에 들어가게 됩니다. 건강 상태와 은퇴 사이의 관계는 건강 상태의 자기 평가 지표와 객관적 지표 모두에서 중요합니다.[38] 이것은 Blau and Riphan(1997)의 이전 연구와 유사한 결과입니다. 독일 사회경제 패널의 개인 데이터도 사용하지만 다른 변수를 통제한 결과 개인이 만성 건강 상태를 가지고 있으면 은퇴하는 경향이 있다는 것을 발견했습니다.[39] Antolin and Scarpetta(1998)는 Blau and Riphan(1997)보다 건강 상태에 더 나은 측정을 사용하는데, 왜냐하면 만성 건강 상태보다 건강 상태에 대한 자체 평가 및 객관적인 지표가 더 나은 측정이기 때문입니다.[38]

- Blöndal and Scarpetta(1999)는 은퇴 결정에 대한 사회인구학적 요인의 유의한 영향을 발견합니다. 독일과 네덜란드에서 여성들이 특별한 조기 은퇴 제도의 혜택을 받으려고 하기 때문에 남성들은 여성들보다 더 늦게 은퇴하는 경향이 있습니다. 또 다른 이유는 이탈리아와 영국에서 남성에 비해 여성의 연금 수급 자격 기준 연령이 낮기 때문에 남성보다 일찍 연금을 받을 수 있기 때문입니다. 또 다른 흥미로운 발견은 은퇴는 가구 규모에 달려 있다는 것입니다: 대규모 가구의 가장들은 은퇴하지 않는 것을 선호합니다. 이는 규모가 작은 가구에 비해 큰 가구의 임금이 갖는 의미와 연금 급여의 부족 때문일 수 있다고 생각합니다. 또 다른 연구 결과는 건강 상태가 모든 조기 은퇴에서 중요한 요소라는 것입니다. 건강 상태가 좋지 않은 것은 응답자가 장애 수당 제도에 가입하는 경우 특히 중요합니다. 이 결과는 건강 상태를 표현하는 데 사용되는 두 지표(자체 평가 및 객관적 지표)에 모두 해당됩니다.[40] 본 연구는 Antolin and Scarpetta(1998)와 유사하며 표본과 시사점을 독일에서 OECD로 확장하여 유사한 결과를 보여줍니다.

- 머레이 외 연구진(2016, 2019)은 근로자들이 생활하는 영국의 지역 노동 시장에서 생애 후반 작업이 퇴출되는 것을 보여주었습니다.[41][42] 첫 번째 연구에서 50세에서 75세 사이의 고령 근로자들은 2001년에 더 박탈된 지방 권한에서 살았다면 10년(2011~2011년)에 걸쳐 노동력을 이탈할 가능성이 더 높았습니다. 2011년에 병/장애인으로 확인된 응답자의 경우, 2001년에 자가 평가된 건강이 더 나은 응답자의 경우 2001년 지역 실업의 효과가 더 강했습니다.[41] 두 번째 연구는 1946년 출생 코호트를 사용하여 은퇴 연령에 가까운 지역 실업만이 근로자의 은퇴 연령에 중요한 것이 아니라는 것을 보여주었습니다: 26세에 높은 지역 실업은 건강 악화와 53세에 고용 가능성 감소와 관련이 있었습니다. 그리고 이 두 개의 개별 경로는 사이의 주요 매개체로 확인되었습니다. 실업 및 은퇴 연령을 나타냅니다.[42]

- Rashad Mehbaliyev([43]2011)는 SHARE Wave 2 데이터 세트(Survey of Health, Aging and Retire in Europe)[44] 및 UN 소스에서 수집된 데이터에 대해 건강, 인구통계, 행동, 재정상태 및 거시경제와 관련된 다양한 요인이 유럽연합 국가의 은퇴 상태에 어떻게 영향을 미칠 수 있는지 분석했습니다. 그는 새로운 회원국의 여성들에 비해 남성들이 은퇴할 가능성이 적다는 것을 발견했는데, 이것은 그가 구 회원국들에 대해 발견한 것과는 정반대의 결과입니다.[45] 그는 [46]"이러한 결과의 이유는 뉴 회원국에서 상당한 성별 임금 격차가 존재하고,[47] 가구 규모가 구 회원국보다[48] 이들 국가에서 더 크며, 남성이 여성보다 은퇴를 덜 하게 만드는 가구 소득에 중요한 역할을 하기 때문일 수 있습니다."[49]라고 설명했습니다.

미국

- Quinn et al.(1998)은 건강상태와 은퇴상태 사이에 유의한 상관관계를 발견했습니다. 그들은 건강 상태에 대한 질문에 대한 답을 다섯 단계("우수", "매우 우수", "양호", "공정", "불량")에서 세 단계로 변환하고 세 그룹의 사람들에 대한 결과를 보고합니다. 1992년 건강에 대한 질문에 "excellent하다"거나 "매우 좋다"고 답한 응답자의 85%가 이 인터뷰 2년이 지난 지금도 일하고 있는 것에 비해, "좋다"고 답한 응답자의 82%, "공정하다"거나 "불량하다"고 답한 응답자의 70%가 이 인터뷰 2년이 지난 지금도 일하고 있습니다. 이 사실은 1996년에도 마찬가지입니다: 첫 번째 그룹의 73%의 사람들이 여전히 고용 시장에 있었던 반면, 이것은 66%와 다른 그룹의 사람들의 55%입니다.[51] 그러나, HRS(Health and Retirement Survey)의 6개 파동의 데이터를 사용한 Dhaval, Rashad and Spasojevic(2006)은 은퇴와 건강 상태 사이의 관계가 현실적으로 반대 효과를 암시할 수 있음을 보여줍니다: 은퇴 후 신체적, 정신적 건강 저하.[52]

- Benitez-Silva(2000)는 미국 노인들의 노동력 지위와 은퇴 과정의 결정요인과 직업복귀 결정 가능성을 로짓과 프로빗 모형을 이용하여 분석하고 있습니다. 그는 이 목적을 위해 건강 및 은퇴 조사(HRS)를 사용하고 있으며 신체 및 정신 건강이 고용되는 데 상당한 영향을 미친다는 것을 발견했습니다. 남성 응답자는 비취업에서 취업으로 신분이 변경될 가능성이 높지만, 보험에 가입하면 60~62세는 '비취업'에서 '취업'으로 신분이 전환되는 데 부정적인 영향을 미치고, 55~59세와 63세 이상은 유의하지 않은 영향을 미칩니다.[53]

노후대비저축

전반적으로 은퇴 후 소득은 국가 연금, 직업 연금, 사적 저축 및 투자(사적 연금 기금, 소유 주택), 기부(예: 자녀에 의한) 및 사회적 혜택에서 얻을 수 있습니다.[55] 일부 국가에서는 근무 연수와 평균 급여에 따라 추가 일시금이 부여되며, 이는 일반적으로 고용주가 제공합니다. 개인적인 측면에서, 은퇴 기간 동안의 생활비 상승은 많은 노인들에게 심각한 걱정거리입니다. 의료비는 중요한 역할을 합니다.

국가 연금의 제공은 정부 예산의 상당한 낭비입니다. 기대수명이 늘어나고 의료발전으로 노년층의 건강이 향상되면서 연금 수급 연령은 2010년경부터 점차 증가하고 있습니다.

고령자일수록 질병에 걸리기 쉽고, 은퇴 후 건강관리 비용도 큽니다. 대부분의 국가들은 노인들을 위해 보편적인 건강보험을 제공하고 있지만, 미국에서는 많은 사람들이 65세에 메디케어 건강보험을 받을 자격이 되기 전에 은퇴합니다.

계산기

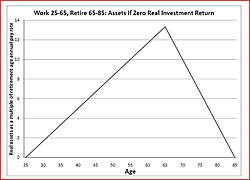

이자, 비용, 세금, 인플레이션이 0이라고 가정하면 유용하고 간단한 계산을 할 수 있습니다. 실제(인플레이션 이후)의 조건에서, 사람의 급여는 수년간의 근무 기간 동안 절대로 변하지 않는다고 가정합니다. 연금을 받는 몇 년 동안 직장 생활에서 생활 수준의 R배에 달하는 대체 비율이 필요한 생활 수준을 가지고 있습니다. 직장생활 기준은 본인의 급여에서 저축해야 할 급여 Z 비율을 뺀 것입니다. 계산은 단위 급여당(예: 급여 = 1로 가정)입니다.

그리고 나서 w년 동안 일을 한 후, 은퇴 연령은 저축 = wZ를 누적했습니다. 연금, 퇴직 시 필요한 저축을 납입하기 위해 = Rp(1-Z)

wZ = Rp(1-Z)와 같게 하고 풀이하여 Z = Rp / (w + Rp)를 제공합니다. 예를 들어 w = 35, p = 30 및 R = 0.65인 경우 비율 Z = 35.78%를 저장해야 합니다.

퇴직 계산기는 일반적으로 정년까지 급여의 비율을 축적합니다. 이것은 간단한 사례를 보여주지만, 그럼에도 불구하고 은퇴할 가능성이 있는 한만 일하기를 희망하는 낙관적인 사람들에게 실질적으로 유용할 수 있습니다.

좀 더 복잡한 상황을 위해 인터넷에는 여러 개의 온라인 은퇴 계산기가 있습니다. 많은 퇴직 계산기는 투자자가 일정 수준의 퇴직 지출을 제공하기 위해 얼마나 오랫동안 저축해야 하는지 예측합니다. 안전한 투자에 적합한 일부 은퇴 계산기는 일정하고 변동이 없는 수익률을 가정합니다. Monte Carlo 은퇴 계산기는 변동성을 고려하여 은퇴 저축, 투자 및 지출의 특정 계획이 은퇴자보다 오래 지속될 확률을 예측합니다. 은퇴 계산기는 세금, 사회 보장, 연금 및 기타 은퇴 소득 및 지출 출처를 고려하는 정도가 다양합니다.

은퇴 계산기에 입력된 가정은 매우 중요합니다. 가장 중요한 가정 중 하나는 가정된 실질(인플레이션 이후) 투자 수익률입니다. 보수적인 수익률 추정치는 미국, 캐나다, 영국 등 일부 정부가 제공하는 인플레이션 지수 채권의 실제 수익률을 기반으로 할 수 있습니다. TIP$TER 퇴직금 계산기는 인플레이션 연계 채권 포트폴리오와 사회보장과 같은 다른 수입원이 함께 유지할 수 있는 퇴직금 지출을 예측합니다. 미국 재무부 인플레이션 보호 증권(TIPS)의 현재 실질 수익률은 미국 재무부 사이트에서 확인할 수 있습니다. 캐나다 '실물 수익 채권'의 현재 실질 수익률은 캐나다 은행 사이트에서 확인할 수 있습니다. 2011년 12월 현재, 미국 재무부 인플레이션 연동 채권(TIPS)은 30년 만기의 경우 연 0.8%의 실질 수익률을 기록하고 있으며, 7년 만기의 경우 주목할 만한 약간의 실질 수익률을 기록하고 있습니다.

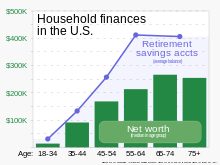

많은 사람들이 인터넷에서 "퇴직 계산기"를 사용하여 세금 혜택 계획(예: 미국의 IRA 또는 401-K, 캐나다의 RRSP, 영국의 개인 연금, 호주의 슈퍼 연금)에서 저축해야 할 급여의 비율을 결정합니다. 비용과 세금을 제외하고는 안전한 실질 수익률을 위한 합리적인(비록 비관적이지만) 장기적인 가정은 0입니다. 그래서 실질적으로 이자는 저축 증가에 도움이 되지 않습니다. 각 작업 연도는 퇴직 연도의 몫을 지불해야 합니다. 40년 동안 일하고 20년 동안 퇴직할 계획인 사람의 경우, 일년마다 자신과 퇴직자의 반년 동안 비용을 지불합니다. 따라서 33.33%의 급여를 저축해야 하며, 근로 시 66.67%를 지출할 수 있습니다. 40년 동안 33.33%의 급여를 저축한 후 그래프와 같이 13.33년의 급여 자산을 축적했습니다. 오른쪽 그래프에서 직선은 직선이며, 이는 실질 투자 수익률이 0이라는 가정을 고려할 때 적절합니다.

위의 그래프는 많은 은퇴 계산기에서 생성된 것과 비교할 수 있습니다. 그러나 대부분의 은퇴 계산기는 명목 달러를 사용하므로 예상 인플레이션율과 예상 명목 수익률을 모두 예측해야 합니다. 이 한계를 해결하기 위한 한 가지 방법은 예를 들어 계산기에 "수익률 0%, 인플레이션 0%" 입력을 입력하는 것입니다. Bloomberg 은퇴 계산기는 예를 들어 제로 인플레이션 및 제로 투자 수익을 지정하고 위의 그래프를 재현할 수 있는 유연성을 제공합니다. 2011년 MSN 은퇴 계산기는 현실적인 연 3%의 인플레이션율과 낙관적인 8%의 수익률을 기본으로 합니다. 2011년 12월 미국 명목 채권 및 인플레이션 보호 채권 시장 금리와의 일관성을 유지하려면 은퇴 전후 약 3%의 인플레이션과 4%의 투자 수익률로 변경해야 합니다.

세금을 무시하고 1년 동안 일을 하고 동일한 생활 수준으로 1년 동안 휴식을 취하고자 하는 사람은 급여의 50%를 절약해야 합니다. 마찬가지로 25세부터 55세까지 일하고 85세까지 30년 동안 퇴직하려는 사람은 정부와 고용 연금이 요인이 되지 않고 실질 투자 수익률이 0이라고 가정하는 것이 적절하다고 생각되는 경우 급여의 50%를 저축해야 합니다. 사전에 수명을 알 수 없는 문제는 일부 국가에서는 인플레이션 지수의 종신 연금을 은퇴할 때 구입함으로써 줄일 수 있습니다.

필요한 일시불의 크기

연금을 지불하고, 매년 말에 수령할 단순성을 가정하고, 순현재가치 계산의 방식으로 할인된 가치를 취하려면, 퇴직 시 사용할 수 있는 이상적인 일시금은 다음과 같습니다.

- (1 – z) R S {(1+ i ) + (1+ i ) + ......+ (1+ i ) } = (1 - z) R S {(1 – (1+ i ))/i}

위는 기하급수의 합에 대한 표준 수학 공식입니다. (또는 i = 0이면 가새의 급수는 p개의 항을 가지므로 p로 합됩니다.) 예를 들어, 연간 S=60,000이고 p=30년 동안 retire 전 생활 기준의 80%인 R=0.80을 대체하려고 한다고 가정합니다. 현재의 목적을 위해 z = 0.25(25%)의 급여가 절약되고 있다고 가정합니다. i=0.02, 즉 연 2%의 실질 투자 수익을 사용하여 필요한 일시금은 (1-0.25)*0과 같은 공식으로 제공됩니다.80*60,000*연금계열-합(30)=36,000*22.2008-2010년 기준 국가 통화로 396=806,272. 물가 상승을 쉽게 설명하자면 80만6272명을 '13.43세 정년 급여'라고 말하는 것이 가장 좋습니다. 이는 사용 가능한 모든 고용주 또는 정부 연금에 연간 36,000개의 보조금을 지원하는 데 필요한 일시금으로 간주하는 것이 적절할 수 있습니다. 이 필요한 일시금의 계산에는 주택 가액을 전혀 포함하지 않는 것이 일반적이기 때문에 주택 소유자의 경우 주택 외 생활비를 주로 부담하는 일시금입니다.

저장된 일시불의 크기

퇴직 시 다음 금액이 적립됩니다.

- zprop S {(1+ i)+(w-11+ i)w-2 + ......+ (1+ i)+ 1 }

- = zprop S ((1+i rel to pay)w- 1)/i rel to pay

필요한 절약 비율을 동일하게 하고 도출합니다.

적립금과 연금 지급에 필요한 일시금을 일치시키는 방법:

- z S (((1+i)) – 1)/i = (1-z) RS (1 – (1+i))/i

대략적이고prop 보장되지 않은 이 방법으로 z를 왼쪽으로 가져오면 절약해야 할 급여 비율에 대한 답을 얻을 수 있습니다.

- z = R (1 – (1+i ))/i / [(1+i ) – 1)/i + R (1 – (1+i ) )/i ] (Ret-03)

특수한 경우 i = 0 = i는 기하급수가 p 또는 두 개의 동일한 항이 있으므로 z = p/(w+p)를 사용하여 합산해야 함을 의미합니다. 이는 위의 그래프와 직선 실수항 누적에 해당합니다.

샘플 결과

(Ret-03)에 의해 주어진 필요한prop z에 대한 결과는 가정에 따라 결정적으로 달라집니다. 예를 들어, 물가 상승률은 영원히 연 3.5%이고 급여는 같은 비율인 3.5%에서만 증가할 것이라고 가정할 수 있습니다. 명목 이자율이 연 4.5%라고 가정하면 (실물 기준 1.045/1.035 사용) retire 전 및 retire 후 순이자율은 그대로 유지되며, i = 연 0.966%, i = 연 0.966%입니다. 이러한 가정은 비용 및 세금 후 인플레이션 지수 채권에서 사용할 수 있는 시장 수익률을 고려할 때 합리적일 수 있습니다. 식 (Ret-03)은 Excel로 쉽게 코딩되며 이러한 가정을 통해 필요한 저축률을 첨부된 그림에서 제공합니다.

몬테카를로: 무작위성에 대한 더 나은 허용치

마지막으로, 은퇴 계획의 적정성을 결정하기 위한 새로운 방법은 몬테카를로 시뮬레이션입니다. 이 방법은 인기를 얻고 있으며 현재 많은 재무 설계자가 사용하고 있습니다.[56] 몬테카를로 은퇴 계산기는[57][58] 사용자가 저축, 수입 및 비용 정보를 입력하고 은퇴 시나리오의 시뮬레이션을 실행할 수 있게 해줍니다. 시뮬레이션 결과는 은퇴 계획이 성공할 확률을 보여줍니다.

조기퇴직

퇴직은 일반적으로 정부 또는 고용주가 제공하는 자금 및 지원 자격에 필요한 연령(또는 재직 기간) 이전에 발생하는 경우 "조기"로 간주됩니다. 조기 은퇴자들은 일반적으로 자신의 저축과 투자에 의존하여 무한정 혹은 외부 지원을 받기 시작할 때까지 자립합니다. 조기 퇴직은 전형적인 정년 이전에 고용이 종료되는 완곡한 용어로도 사용될 수 있습니다.[59]

필요한 절감액

일반적으로 은퇴하고 매년 7% 이상을 포트폴리오에서 빼낼 수 있다는 통념이[who?] 있지만, 과거에는 이 전략이 자주 효과를 발휘하지 못했을 것입니다.[61][62]

조기 은퇴를 고려하는 사람들은 가능한 약세 시장에서 살아남을 만큼 충분한 능력이 있는지 알고 싶어 할 것입니다. 미국 주식시장의 역사는 은퇴가 끝나기 전에 포트폴리오가 고갈되지 않도록 하기 위해 연간 초기 포트폴리오의 약 4%를 사용해야 한다는 것을 보여줍니다.[63] 이 경험 법칙은 삼위일체 연구의 한 가지 결론을 요약한 것입니다. 보고서가 더 미묘하고 결론과 접근 방식이 많은 비판을 받았음에도 불구하고(자세한 내용은 트리니티 연구 참조). 이를 통해 인플레이션과 함께 인출을 증가시켜 은퇴 기간 동안 일관된 지출 능력을 유지하고 극적이고 장기화된 약세 시장에서도 인출을 계속할 수 있습니다.[64] (4%의 수치는 은퇴 기간 동안 연금이나 지출 수준의 변화를 가정하지 않습니다.)

연령전퇴시 59+1 ⁄2, 401(k) 플랜이나 기존 IRA와 같은 은퇴 계획에서 인출할 경우 10%의 IRS 벌금이 부과됩니다. 특정 상황에서는 예외가 적용됩니다. 59세와 6개월이 되면 위약금 없는 상태가 되고 10%의 IRS 위약금이 더 이상 적용되지 않습니다.

59+1 ⁄2세 이전에 10%의 벌금이 부과되는 것을 피하기 위해서는 IRS 규칙 72 T를 사용하는 것에 대해 변호사와 상담해야 합니다. 이 규칙은 국세청에 적용되어야 합니다. 59+1 ⁄2 연령 이전의 IRA 계정을 5년 또는 59+1 ⁄2 연령까지 동일한 양으로 분배할 수 있습니다. 이 계정은 10%의 벌금 없이 가장 긴 기간입니다. 분배에 대한 세금은 여전히 지불되어야 합니다.

실제 숫자를 이용한 계산

위에서 설명한 4%의 초기 포트폴리오 인출율을 대략적인 가늠자로 활용할 수 있지만, 세부적인 입력을 수용하고 보다 정밀도가 높은 결과를 렌더링할 수 있는 은퇴계획 도구를 활용하는 것이 바람직합니다. 이러한 도구 중 일부는 계획의 은퇴 단계만 모델링하고, 다른 도구는 저축 또는 적립 단계와 은퇴 단계 모두 모델링할 수 있습니다. 예를 들어, 포브스의 분석에 따르면 역사적 시장의 90%에서 4% 비율은 최소 30년 동안 지속되었을 것이고, 역사적 시장의 50%에서 4% 비율은 40년 이상 지속되었을 것이라고 합니다.[65]

특정 시작 포트폴리오에서 인플레이션 조정 인출의 효과는 과거 주식 시장 데이터를 사용하여 가능한 포트폴리오 수익을 추정하는 다운로드 가능한 스프레드시트로[66] 모델링할 수 있습니다. 또 다른 방법은 과거의 주식 시장 모델링을 사용하지만 연금, 기타 퇴직 소득 및 퇴직 과정에서 발생할 수 있는 지출 변화를 통합하기 위한 조항을 추가하는 퇴직[67] 계산기를 사용하는 것입니다.[68]

은퇴후생

은퇴는 중요한 삶의 변화와 동시에 일어날 수 있습니다. 은퇴한 근로자는 은퇴 공동체와 같은 새로운 장소로 이동하여 이전 사회적 맥락과 자주 접촉하지 않고 새로운 생활 방식을 채택할 수 있습니다. 은퇴자들은 종종 자선단체와 다른 지역사회 단체를 위해 자원봉사를 합니다. 관광은 은퇴의 일반적인 표식이며 일부 사람들에게는 소위 회색 유목민과 같은 삶의 방식이 됩니다. 어떤 은퇴한 사람들은 심지어 은퇴 이주라고 알려진 더 따뜻한 기후에 가서 살기로 선택합니다.

미국인들은 나이가 들면서 6가지 생활 방식을 선택하는 것으로 나타났습니다: 풀타임으로 계속 일하기, 파트타임으로 일하기, 직장에서 은퇴하고 다양한 여가 활동에 참여하기, 직장에서 은퇴하고 다양한 여가 활동에 참여하기, 직장에서 은퇴하고 나중에 파트타임으로 복귀하고 직장에서 은퇴하고 나중에 정규직으로 복귀하는 것.[69] 이러한 생활 방식 정의에서 중요하게 언급해야 할 사항은 6가지 중 4가지가 일하는 것과 관련이 있다는 것입니다. 미국은 베이비 부머 세대가 이제 은퇴 연령에 도달했다는 점에서 중요한 인구학적 변화에 직면해 있습니다. 이는 두 가지 과제를 안고 있습니다. 즉, 숙련된 노동자들의 수가 충분할 것인가와 현재의 연금 프로그램이 증가하는 퇴직자들을 지원하기에 충분할 것인가 하는 것입니다.[70] 어떤 사람들이 은퇴를 하지 않거나 은퇴 후 직업에 복귀하는 것을 선택하는 이유는 은퇴 계획의 어려움뿐만 아니라 임금과 부가적인 혜택, 신체적, 정신적 에너지의 지출, 상품과 서비스의 생산, 사회적 상호작용, 그리고 사회적 지위는 개인의 노동력 참여 결정에 영향을 미치기 위해 상호 작용할 수 있습니다.[69]

은퇴자들은 종종 손주들과 때때로 나이 드신 부모님들을 돌보기 위해 초대됩니다. 많은 사람들에게 그것은 그들에게 골프나 요트와 같은 취미나 스포츠에 전념할 수 있는 더 많은 시간을 줍니다.

반면에, 많은 은퇴자들은 그들의 새로운 상황으로 인해 불안감을 느끼고 우울증에 시달립니다. 새로 은퇴한 사람들은 건강 상태 악화와 돌봄 책임 증가와 동시에 은퇴로 인해 우울해질 가능성이 가장 높은 사회 집단 중 하나입니다.[71] 은퇴는 나이의 증가와 상관관계가 있는 건강의 악화와 동시에 일어나고 이것은 은퇴자의 우울증 비율 증가에 주요한 역할을 할 가능성이 있습니다. 종단 연구와 횡단 연구에 따르면 건강한 노인과 은퇴한 사람들은 젊은 고용된 성인들에 비해 나이가 들면서 행복하거나 더 행복하고 삶의 질도 동등하므로 은퇴 자체가 우울증 발병에 기여할 가능성은 없습니다. 은퇴자들이 은퇴 후 이상적으로 충족적인 삶을 살고 싶어하는 것을 연구한 결과, 가장 중요한 요인은 "신체적 편안함, 사회 통합, 기여, 보안, 자율성 및 즐거움"이었습니다.[72]

건강이 나빠져서 말년에 많은 사람들이 요양원에서 치료를 받기 위해 도움을 필요로 합니다. 어떤 나라에서는 매우 비싼 치료를 받기도 합니다. 돌봄이 필요하지만 지속적인 도움이 필요하지 않은 사람들은 양로원에서 살기로 선택할 수 있습니다.

참고 항목

참고문헌

- ^ "은퇴의 정의" 메리엄 웹스터즈

- ^ 예를 들어, 미국에서 장군이나 제독의 계급을 가진 사람은 더 오래 복무하기 위해 재임용되지 않는 한 40년의 복무 후 은퇴해야 합니다. (10 USC 636 다년간의 복무기간 동안 은퇴: 준장 이상 및 후방 제독 이상의 등급의 정규 장교 (하반기)

- ^ "독일판례" 사회보장사, 미국 사회보장국

- ^ "Britons opt for Pre-tirement over Total Retirement" (PDF).

- ^ Galor, Oded; Moav, Omer (2007). "The Neolithic Revolution and Contemporary Variations in Life Expectancy" (PDF). Brown University Working Paper. Retrieved 12 September 2010.

- ^ Galor, Oded; Moav, Omer (2005). "Natural Selection and the Evolution of Life Expectancy" (PDF). Brown University Working Paper. Retrieved 4 November 2010.

- ^ "A millennium of health improvement". BBC News. 27 December 1998. Retrieved 4 November 2010.

- ^ H.O. 랭커스터의 "생명의 기대" (8쪽)

- ^ Weisman, Mary-Lou (1999), "The History of Retirement, From Early Man to A.A.R.P.", The New York Times, retrieved 23 December 2016

- ^ a b SueKunkel. "Normal retirement age (NRA)". ssa.gov. Retrieved 16 January 2017.

- ^ "Turpin Distribution. Search". ebiz.turpin-distribution.com.

- ^ a b "Efterløn 2018" (in Danish). Ældresagen. Retrieved 30 April 2018.

- ^ a b "Hvornår kan jeg gå på folkepension?" (in Danish). borger.dk. Archived from the original on 1 May 2018. Retrieved 30 April 2018.

- ^ "Greece MPs approve new austerity budget amid protests". BBC News. 12 November 2012. Retrieved 16 January 2017.

- ^ a b "Pensijas vecuma paaugstināšana no 62 līdz 65 gadu vecumam" (in Latvian). The State Social Insurance Agency. 18 December 2018. Archived from the original on 25 June 2018. Retrieved 30 April 2018.

- ^ "Efterløn 2024". Seniorfolk. Retrieved 16 November 2023.

- ^ "Pension rallies hit French cities". BBC News. 7 September 2010.

- ^ Minder, Raphael (27 January 2011). "Spain to Raise Retirement Age to 67". The New York Times.

- ^ Michael Bucci (November 1992). "Police and firefighter pension plans". Monthly Labor Review. 115 (11). Archived from the original on 11 April 2008. Retrieved 3 August 2007.

- ^ "Retired Pay". myarmybenefits.us.army.mil. Retrieved 26 June 2022.

- ^ https://iranintl.com/202311209357

- ^ Juster, F. Thomas; Suzman, Richard (1995). "An Overview of the Health and Retirement Study". The Journal of Human Resources. 30 (Special Issue on the Health and Retirement Study: Data Quality and Early Results): S7–S56. doi:10.2307/146277. JSTOR 146277.

- ^ "A SUMMARY OF THE 2021 ANNUAL REPORTS". www.ssa.gov. Retrieved 28 March 2022.

- ^ 그루버, 조나단과 데이비드 와이즈, eds. (1999). 전 세계의 사회보장과 은퇴. 시카고 대학 출판부.

- ^ Gustman, Alan and Thomas Steinmeier (2003). "사회보장 강화를 위한 대통령 직속 위원회 제안의 퇴직 효과" NBER 워킹 페이퍼 제10030호

- ^ Feldstein, Martin 그리고 Jeffrey B. Liebman (2002). "사회보장", 공공경제학 핸드북, 4권, Elsevier Press.

- ^ 프리드버그, 레오라(2000). "사회보장소득시험의 노동공급효과" 경제학 및 통계학 검토, 제82권, 제1호, 48~63쪽

- ^ 리브만, 제프리 B., 에르조 F.P. 러트머, 데이비드 G. Seif (2008). "한계 사회보장급여에 대한 노동공급 대응: 불연속에서의 증거" NBER 워킹 페이퍼 제14540호

- ^ 브라운, 제프리 R., 코트니 코일, 스콧 J. Weisbenner (2006). "상속수령이 퇴직에 미치는 영향" NBER 실무논문 제12386호

- ^ "Gustman, Alan, Thomas Steinmeier and Jahid Tabatabai (2009). "How Do Pension Changes Affect Retirement Preparedness? The Trend to Defined Contribution Plans and the Vulnerability of the Retirement Age Population to the Stock Market Decline of 2008–2009." Presented at 11th Annual Joint Conference of the Retirement Research Consortium, August 10–11, 2009, National Press Club, Washington, DC" (PDF). nber.org.

- ^ 코일, 코트니 B, 필립 B. Levine (2009). "시장 붕괴와 대량 해고: NBER Summer Institute on Aging, 2009년 7월 21-25일 NBER Summer Institute Workshop에서 발표된 "현재의 경제 위기가 은퇴에 어떤 영향을 미칠 수 있는지".

- ^ 드와이어, 데브라, 올리비아 미첼 (1999). "은퇴 결정요인으로 건강문제: 자체 등급 측정은 내생적입니까?" 보건경제학 저널, 제18권, 제2호, 173~193쪽

- ^ Dwyer, Debra 그리고 Jianting Hu (2000). 은퇴에 대한 기대와 실현: 건강 충격과 경제적 요인의 역할, 미첼, 올리비아, P. 브렛 해먼드, 안나 라파포트, 에드.

- ^ Chosewood, L. Casey (3 May 2011). "When It Comes to Work, How Old Is Too Old?". NIOSH: Workplace Safety and Health. Medscape and NIOSH.

- ^ Blau, David M. (1998). '노부부의 노동력 역학' 노동경제학 저널, 제16권, 제3호, 595~629쪽

- ^ Gustman, Alan and Thomas Steinmeier (2000). "이중 직업 가정에서의 은퇴: 구조적 모델." 노동경제학 저널, 제18권, 제3호, 503~545쪽

- ^ Alba-Ramirez, A. 1997, "스페인의 노동력 참여와 고령 노동자의 변천", Carlos III de Madrid 대학, 워킹 페이퍼 97-39, 경제 시리즈 17, 5월

- ^ a b 안톨린, P. 그리고 S. 스카페타. 1998. "은퇴 결정의 미시경제학적 분석: 독일", OECD 경제부 실무논문, 제204호, OECD 출판

- ^ Blau, D. and R. 리판. 1997. "독일 노부부의 노동력 변천" 8월 암스테르담에서 열린 국제 건강 및 은퇴 조사 회의에서 발표된 논문.

- ^ 블론달, S. 그리고 S. 스카페타. 1997. OECD 국가의 조기 은퇴: 사회보장제도의 역할, OECD 경제학, 29호, 7~54페이지

- ^ a b Murray, Emily T.; Head, Jenny; Shelton, Nicola; Hagger-Johnson, Gareth; Stansfeld, Stephen; Zaninotto, Paola; Stafford, Mai (June 2016). "Local area unemployment, individual health and workforce exit: ONS Longitudinal Study". The European Journal of Public Health. 26 (3): 463–469. doi:10.1093/eurpub/ckw005. ISSN 1101-1262. PMC 4884329. PMID 26922299.

- ^ a b Murray, Emily T.; Zaninotto, Paola; Fleischmann, Maria; Stafford, Mai; Carr, Ewan; Shelton, Nicola; Stansfeld, Stephen; Kuh, Diana; Head, Jenny (April 2019). "Linking local labour market conditions across the life course to retirement age: Pathways of health, employment status, occupational class and educational achievement, using 60 years of the 1946 British Birth Cohort" (PDF). Social Science & Medicine. 226: 113–122. doi:10.1016/j.socscimed.2019.02.038. PMID 30852391. S2CID 73725800.

- ^ Rashad Mehbaliyev (2009), 은퇴 여부의 결정요인: 구 EU 회원국과 신 EU 회원국의 비교 증거. 석사 논문. 중부 유럽 대학, 부다페스트.

- ^ SHARE. "The Survey of Health, Ageing and Retirement in Europe (SHARE): Other". share-project.org. Archived from the original on 18 January 2017. Retrieved 16 January 2017.

- ^ Mehbaliyev, Rashad (14 February 2012). Determinants of Retirement Status. LAP LAMBERT Academic Publishing. ISBN 9783848407804 – via www.morebooks.de.

- ^ Production, bücher de IT and. "Determinants of Retirement Status". www.buecher.de.

- ^ "Determinants of Retirement Status". libreriauniversitaria.it. Retrieved 16 January 2017.

- ^ "Personal Loans- Law Books". lawbooks.com.au. Archived from the original on 27 June 2013. Retrieved 16 January 2017.

- ^ Mehbaliyev, Rashad (14 February 2012). Determinants of Retirement Status: Comparative Evidence from Old and New EU Member States. LAP LAMBERT Academic Publishing. ISBN 978-3848407804.

- ^ a b "Actuarial Life Table". U.S. Social Security Administration Office of Chief Actuary. 2020. Archived from the original on 8 July 2023.

- ^ 퀸, J., R. 부르크하우저, K. 케이힐 그리고 R. 날씨 1998. "은퇴 결정의 미시경제학적 분석: 미국", OECD 경제부 실무논문 제203호

- ^ Dhaval, D., I. Rashad, 그리고 J. Spasojevic. 2006. "퇴직이 신체적, 정신적 건강 결과에 미치는 영향", NBER 워킹 페이퍼 w12123

- ^ 베니테스실바, H. 2000. "고령 미국인의 노동력 지위에 대한 미시적 결정요인", SUNY-Stony Brook 경제학부 워킹페이퍼 00-07

- ^ Dagher, Veronica; Tergesen, Anne; Ettenheim, Rosie (31 March 2023). "Here's What Retirement Looks Like in America in Six Charts". The Wall Street Journal. Archived from the original on 31 March 2023.

(For Average household retirement savings account balance:) Estimates of 401(k), IRA, Keogh and other defined contribution account balances based on 2019 data. Source: Employee Benefit Research Institute. . . . (For median net worth:) Source: Federal Reserve.

- ^ Eurofound, EU 퇴직 후 근로소득(2012) http://www.eurofound.europa.eu/pubdocs/2012/59/en/2/EF1259EN.pdf

- ^ "A SURE BET? (Wealth Manager)". 11 June 2007. Archived from the original on 11 June 2007.

- ^ "Retirement calculator – easy, comprehensive, informative". 2 February 2011. Archived from the original on 2 February 2011.

- ^ 온라인 몬테카를로 은퇴 계획자입니다.

- ^ Larimore, Taylor. The Bogleheads' Guide to Retirement Planning. Wiley. p. 213.

- ^ "FIRECalc: Why another retirement calculator?". firecalc.com. Retrieved 16 January 2017.

- ^ Clements, Jonathan (21 May 2006). "Make Sure Your Money Lasts as Long as You". The Wall Street Journal.

- ^ "Dallas News: Breaking News for DFW, Texas, World". dallasnews.com. Retrieved 16 January 2017.

- ^ "Dallas News: Breaking News for DFW, Texas, World". dallasnews.com. Retrieved 16 January 2017.

- ^ "Retire Early's Safe Withdrawal Rates in Retirement". retireearlyhomepage.com. Retrieved 16 January 2017.

- ^ "Five Ways To Protect Your Retirement Income". Forbes. 4 March 2015. Archived from the original on 6 March 2015. Retrieved 9 March 2015.

- ^ http://retireearlyhomepage.com/re60.html 다운로드 가능한 스프레드시트

- ^ FIRECalc: 다른 종류의 은퇴 계산기.

- ^ "The Ultimate Retirement Calculator". 인플레이션, 연금 및 사회보장을 통합한 퇴직계산기

- ^ a b 콕스, H. (2012) 미국 노년층의 직장/퇴직 선택과 생활 패턴. L. Loopke (Ed.), 연간판: 노화(24화, pp. 74–83). 뉴욕, 뉴욕: 맥그로힐

- ^ 하디, M. (2006) 나이 많은 노동자들. R에서. Binstock & L. George (Eds.), 노화와 사회과학 핸드북 (6판, 201-218쪽). 보스턴, 매사추세츠 주: 학술 출판사

- ^ Lee, Jinkook; Smith, James P. (1 June 2009). "Work, Retirement, and Depression". Journal of Population Ageing. 2 (1): 57–71. doi:10.1007/s12062-010-9018-0. ISSN 1874-7876. PMC 3655414. PMID 23687521.

- ^ Stephens, Christine; Breheny, Mary; Mansvelt, Juliana (3 June 2015). "Healthy ageing from the perspective of older people: A capability approach to resilience". Psychology & Health. 30 (6): 715–731. doi:10.1080/08870446.2014.904862. ISSN 0887-0446. PMID 24678916. S2CID 24424011.

더보기

- Schultz, Ellen E., RETEHIST: 기업이 미국 노동자의 둥지 알을 약탈하고 이익을 얻는 방법", Penguin 출판, 2011

- Robert A. Stebbins (2013). Planning Your Time in Retirement: How to Cultivate a Leisure Lifestyle to Suit Your Needs and Interests. Lanham, MD: Rowman & Littlefield Publishers. ISBN 978-1-4422-2160-4.

- Jamie P. Hopkins; David A. Littell; Kenn Beam Tacchino (July 2015). Planning for Retirement Needs, Thirteenth Edition. American College. ISBN 978-1-58293-230-9.

외부 링크

- 사회보장국, "역사적 발전"

- Short, Joanna, "미국 은퇴의 경제사", 2010-02-01, Ougustana College, Rock Island, Illinois