영국의 조세

Taxation in the United Kingdom| 영국의 조세 |

|---|

|

| 영국 정부 부처 |

| 영국 정부 |

| 스코틀랜드 정부 |

| 웨일스 정부 |

| 지방정부 |

| 이 기사는 다음에 대한 시리즈의 일부입니다. |

| 영국의 정치 |

|---|

|

| |

영국에서 세금은 중앙정부(HM Revenue & Customs), 위임된 정부 및 지방정부의 세 가지 다른 수준의 정부에 대한 지불을 포함할 수 있습니다. 중앙정부의 수입은 주로 소득세, 국민보험 부담금, 부가가치세, 법인세, 연료세에서 나옵니다. 지방 정부의 수입은 주로 중앙 정부 기금의 교부금, 잉글랜드의 사업세, 카운슬세, 그리고 노상 주차비와 같은 수수료와 요금에서 점점 더 많이 나오고 있습니다. 2014-15 회계연도에 정부의 총 수입은 6,480억 파운드(GDP의 37.7%)로 예측되었으며, 순 세금과 국민 보험의 기여금은 6,060억 파운드에 달했습니다.[1]

역사

원래 17세기 후반에 영국에서 도입된 획일적인 토지세는 18세기와 19세기 초에 걸쳐 정부 수입의 주요 원천을 형성했습니다.[2]

나폴레옹 전쟁

영국에서 소득세는 1798년 12월 윌리엄 피트에 의해 그의 예산에서 발표되었고 나폴레옹 전쟁에 대비하여 무기와 장비를 지불하기 위해 1799년에 도입되었습니다. 피트의 새로운 졸업(누진) 소득세는 파운드로 2펜스를 부과하면서 시작되었습니다.1 ⁄ 120위)는 60파운드 이상의 연소득(2021년 기준 6,719파운드에 해당하는 equival)에 대해, 200파운드 이상의 연소득에 대해 최대 2실링(10%)까지 증가했습니다. 피트는 새로운 소득세가 1천만 파운드를 올리기를 희망했지만, 1799년의 수입은 총 600만 파운드를 조금 넘었습니다.[4]

소득세는 5가지 일정으로 부과되었습니다. 해당 일정에 해당하지 않는 소득은 세금이 부과되지 않았습니다. 일정은 다음과 같습니다.

- 스케줄 A (영국 토지 소득에 대한 세금)

- 부칙 B(토지의 상업적 점유에 대한 세금)

- 부표C(공증권소득에 대한 세금)

- 부칙 D(매매소득, 직업·직업소득, 이자, 해외소득 및 일상소득에 대한 세금)

- 공정표 E(고용소득에 대한 세금)

이후 스케줄 F(영국 배당소득에 대한 세금)가 추가되었습니다.

피트의 소득세는 1799년부터 1802년까지 부과되었는데, 그 때는 아미앵 조약 기간 동안 헨리 애딩턴에 의해 폐지되었습니다. 애딩턴은 1801년에 총리직을 맡았습니다. 적대행위가 재개된 1803년 애딩턴이 소득세를 다시 도입했지만, 워털루 전투 1년 뒤인 1816년 다시 폐지됐습니다.

맥아, 집, 창문 그리고 소득세 때문에 상당한 논란이 있었습니다. 맥아세는 양조업자들로부터 징수하기 쉬웠고, 1822년에 감면된 이후에도 1840년대까지 정부 연간 수입의 10% 이상을 생산했습니다. 주택세는 대부분 런던의 도시 주택에 부과되고, 창문세는 대부분 시골 영주들에게 부과됩니다.[5]

필스소득세

소득세는 1842년 소득세법에 로버트 필 경에 의해 다시 도입되었습니다. 보수당 의원이었던 필은 1841년 총선에서 소득세에 반대했지만, 늘어나는 재정 적자는 새로운 재원을 필요로 했습니다. Addington의 모델에 기초한 파운드로 7d(약 2.9%)의 새로운 소득세는 150파운드(2021년 기준 15,022파운드에 해당) 이상의 연소득에 부과되었습니다.[3][6]

제1차 세계 대전

전쟁(1914-1918)은 국내외에서 많은 돈을 빌리고, 새로운 세금과 인플레이션으로 자금을 조달했습니다. 유지 보수를 연기하고 자본 지출을 취소하는 방식으로 암묵적으로 자금을 조달했습니다. 정부가 간접세를 회피한 것은 생계비를 올려 서민들의 불만을 샀기 때문입니다. "공정하다"와 "과학적이다"는 것에 대한 강한 강조가 있었습니다. 국민들은 일반적으로 최소한의 불만을 가지고 무거운 새 세금을 지지했습니다. 재무부는 자본가들을 약화시키기 위해 노동당이 사용하고자 했던 경직된 자본부담금에 대한 제안을 거부했습니다. 그 대신 전쟁 이전의 정상 수준 이상의 이익에 대해 50%의 초과 이익세가 있었고, 1917년에는 80%로 그 비율이 인상되었습니다. 자동차, 시계, 시계와 같은 사치품 수입품에 대해 소비세가 추가되었습니다. 판매세나 부가가치세는 없었습니다. 주요 수입 증가는 1915년에 파운드화로 3/6d(17.5%)까지 올랐던 소득세에서 비롯되었고, 개인의 면제는 낮아졌습니다. 소득세율은 1916년에는 5대(25%), 1918년에는 6대(30%)로 증가했습니다. 전체적으로 세금은 국가 지출의 최대 30%를 제공하고 나머지는 차입에서 제공됩니다. 국가 부채는 6억 2천 5백만 파운드에서 7억 8천만 파운드로 급증했습니다. 국채는 일반적으로 5% pa를 지불했습니다. 인플레이션이 상승하여 1919년의 파운드화는 1914년에 구입한 바구니의 3분의 1만 구입했습니다. 임금은 뒤떨어져 있었고, 가난하고 은퇴한 사람들은 특히 큰 타격을 입었습니다.[7][8]

근대적 규칙

비즈니스 레이트는 1990년 잉글랜드와 웨일즈에서 도입되었으며 1601년 빈곤층 구제법으로 거슬러 올라가는 등급 체계의 현대화된 버전입니다. 이와 같이, 비즈니스 레이트는 이전의 많은 기능을 유지하고 있으며, 오래된 형태의 등급에 대한 일부 판례법을 따릅니다. 2004년 재정법은 "선소유 자산세"로 알려진 소득세 제도를 도입했는데, 이는 일반적인 상속세 회피 방법의 사용을 줄이는 것을 목적으로 합니다.

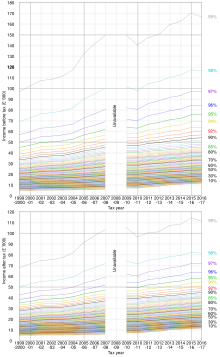

영국의 소득세는 수년에 걸쳐 변했습니다. 원래는 그 소득의 수혜 자격이 있는 사람과 상관없이 개인의 소득에 대해 과세했지만, 지금은 납세자가 수혜 자격이 있는 소득에 대해 세금을 납부합니다. 법인세가 도입된 1965년에는 대부분의 기업이 소득세 과세 대상에서 제외되었습니다. 이러한 변화는 1970년 소득세법에 의해 통합되었습니다. 또한 세금이 부과되는 일정이 변경되었습니다. 스케줄 B는 1988년, 스케줄 C는 1996년, 스케줄 E는 2003년에 폐지되었습니다. 소득세의 목적상 나머지 일정은 소득세(무역 및 기타소득)로 대체되었습니다. 2005년 법은 스케줄 F를 폐지하기도 했습니다. 법인세 목적상 Schedular 제도는 폐지되고 2009년과 2010년의 법인세법으로 대체되었습니다. 소득세 최고세율은 2차 세계대전 때 99.25%로 정점을 찍었습니다. 이것은 전쟁 후에 약간 감소되었고 1950년대와 1960년대에 걸쳐 97.5% (9실링과 파운드로 6펜스) 정도였습니다.[9]

1971년 근로소득에 대한 소득세 최고세율이 75%로 인하되었습니다. 투자 소득에 15%의 가산금이 부과되어 해당 소득에 대한 전체 최고 금리는 90%로 유지되었습니다. 1974년 근로소득에 대한 최고 세율이 다시 83%로 인상되었습니다. 투자 소득 할증으로 투자 소득에 대한 전체 최고 금리는 전쟁 이후 가장 높은 영구 금리인 98%로 인상되었습니다. 이는 20,000파운드(2021년 기준 221,741파운드) 이상의 소득에 적용됩니다.[3] 1974년, 무려 75만 명의 사람들이 소득세의 최고 세율을 납부할 의무가 있었습니다.[10]

간접세를 선호했던 마가렛 대처는 1980년대에 개인 소득세율을 낮췄습니다.[11] 1979년 그녀의 선거 승리 후 첫 번째 예산에서 최고 비율은 83%에서 60%로, 기본 비율은 33%에서 30%[12]로 줄었습니다. 1986년 예산 29%, 1987년 27%, 1988년 25%로, 이후 세 번의 예산에서 기본 비율이 추가로 인하되었습니다.[13] 소득세의 최고 세율은 1988년 예산에서 40%로 인하되었습니다. 투자 소득 할증은 1985년에 폐지되었습니다.

이후 정부들은 2007년 현재의 20% 수준으로 기본 요금을 더 인하했습니다. 1976년(35% 수준) 이후 기본세율이 15% 인하됐지만, 이 인하는 국민보험 기여금과 부가가치세 증가로 상당 부분 상쇄됐습니다.

2010년에는 150,000파운드 이상의 소득에 대해 50%의 새로운 최고 세율이 도입되었습니다. 당시 야당이었던 보수당은 이 정책이 조세 회피나 이민/오프쇼어링을 장려함으로써 실제로 재무장관에게 수입 감소를 초래했다고 주장했습니다.[14] 2012년 예산에서 이 비율은 2013-14년에 45%로 인하되었고, 그에 따라 추가 세율 납세자가 납부하는 세금이 380억 파운드에서 460억 파운드로 증가했습니다. 조지 오스본 총리는 더 낮고 더 경쟁적인 세율이 인상의 원인이 되었다고 말했습니다.[15] 2010년에 50%의 세율 인상이 유효세율의 감소를 야기했다는 최초의 주장과 2012년에 세율을 인하하는 것이 "포레스트롤링"과 "소득 이동"의 합병증을 설명하는[16] OBR에 의해 다투어졌습니다(두 세율 변경은 모두 사전에 발표된 것이므로). 고소득자들은 먼저 금리 인상이 시행되기 전, 퇴임하는 노동당 정부 하에서, 그리고 다시 새로운 자유-콘 연합 정부 하에서 금리 인하 이후로 소득을 늘릴 수 있었습니다. 총리의 공개 발언과 달리, 정부 자체 정책 문서에는 금리 인하가 연간[17][18] 1억 정도의 국고 순비용(비례적으로는 적은 비용이지만, 그럼에도 불구하고 비용)이 될 것으로 나타났습니다.

2022년 9월, 콰지 콰르텡 신임 총리는 2023년 4월부터 "성장 계획"의 일환으로 최고 세율을 45%에서 40%로 추가 인하하고 기본 세율을 20%에서 19%[19]로 인하할 것이라고 발표했습니다.[20] 트러스 정부 붕괴 이후 45% 가산세 폐지는 무산됐습니다.[21]

HM Revenue and Customs는[22] 영국의 세금 제도에 관한 포괄적인 매뉴얼을 온라인에 게시했습니다.[23]

- ^ "A brief history of income tax".

- ^ 2005년 세입세출법 위원

- ^ 토지세법

- ^ 관세청이 관리하는

- ^ 국세청 관리

- ^ 우표법 1694(5 & 6 유언). & 3월 21일)

- ^ 1849년 국세청법

- ^ 관세청이 관리하는 구매세 대체

- ^ "A brief history of HM Customs and Excise".

개요

소득세는 정부가 징수하는 단일 수입원을 형성합니다. 두 번째로 큰 정부 수입원은 국민 보험 기부금입니다. 세 번째로 큰 정부 수입원은 부가가치세(VAT)이고, 네 번째로 큰 것은 법인세입니다.

거주지 및 주소

영국 원천 소득은 일반적으로 개인의 시민권과 거주지 또는 회사의 등록지에 관계없이 영국 과세 대상입니다. 이는 영국 거주자도 아니고 일반 거주자도 아닌 개인의 영국 소득세 채무는 영국 내 영구적인 설립을 통해 계속된 무역 또는 직업으로부터의 소득에 대한 세금 및 영국 부동산으로부터의 임대 소득에 대한 세금과 함께 영국 소득에 대해 원천적으로 공제되는 모든 세금으로 제한된다는 것을 의미합니다.

영국에 거주하는 사람과 거주하는 사람은 전 세계 소득과 소득에 대한 세금도 부과됩니다. 영국에 거주하지만 거주하지 않는 사람들("비도미지" 또는 "비도미지"라고 함)의 경우, 역사적으로 외국 소득과 이득에 대해 송금 기준으로 과세되어 왔습니다. 즉, 영국으로 송금되는 소득과 이득에 대해서만 과세됩니다(이러한 사람들의 경우 영국을 조세 피난처라고 부르기도 합니다). 2008년 4월 6일부터 송금 기준을 유지하려는 장기 거주자(이전 9년 중 7년 거주자로 정의됨)는 연간 30,000파운드의 세금을 납부해야 합니다.[24] 2017년 4월 6일부터 최근 20개 과세연도 중 15개 과세연도 동안 영국에 거주한 비거주자는 비거주지[25] 지위를 상실하고 전 세계 소득 및 양도소득에 대한 납세의무자가 되며, 이들의 전 세계 자산은 사망 시 상속세가 부과됩니다.[26][27]

과세연도 3년 연속 거주자가 아닌 영국 거주자는 전 세계 소득에 대한 영국 납세의무가 없으며, 과세연도 5년 연속 거주자가 아닌 사람은 전 세계 자본소득에 대한 영국 납세의무가 없습니다. 과세연도에 183일 이상 영국에 물리적으로 존재하는 사람은 해당 연도의 거주자로 분류됩니다.

도미실은 전문적인 의미를 가진 용어입니다. 기본적으로 개인은 영국이 그들의 영구적인 거주지로 간주되는 경우 영국에 주소를 두고 있습니다. 영국 시민권자는 영국에서 비국적인 사람으로 세무 당국에 의해 받아들여질 수 있지만, 다른 나라 또는 영국에서 비국적인 아버지 사이에서 태어난 것은 비국적인 지위를 용이하게 합니다.

회사가 영국에 편입되거나 중앙 관리 및 통제권이 있는 경우(전자의 경우 세금 조약이 적용되는 특정 상황에서 회사가 다른 관할권에 거주할 수 있음) 영국에 거주합니다.

소득과 자본소득에 대한 이중과세는 적용 가능한 이중과세 조약에 의해 회피될 수 있습니다. 영국은 모든 국가의 가장 큰 조약 네트워크 중 하나입니다.[28][29]

비도메인상태

영구 거주지가 영국 이외의 지역에 있는 영국 거주자는 비거주지 지위를 부여받을 수 있습니다. 영국 이외의 지역에서 1년 동안 2,000파운드 미만의 소득을 얻는 비거주 영국 거주자는 영국으로 이전되지 않는 한 이에 대한 세금을 내지 않습니다. 이것은 영국에서 임시직을 고용하고, 영국에서 급여를 받고 세금을 납부하는 일반인에게 적용되며, 본국에서 추가적인 소액 소득이 발생할 수 있습니다. 외국 소득이 더 큰 사람의 경우 규칙이 다소 복잡하지만, 예를 들어 영국에 수입되지 않을 경우 연간 30,000파운드의 수수료를 지불하는 사람에게 영국에서 수입에 대해 전혀 세금이 부과되지 않을 수 있습니다. 자세한 내용은 영국 정부 웹사이트에 설명되어 있고,[30] BBC 웹사이트의 특정한 비거주자의 맥락에서 더 간단한 설명이 있습니다.[31]

비과세 혜택을 이용하는 사람들은 대부분 영국 이외의 지역에서 상당한 소득을 가진 부유한 사람들입니다. 일반적으로 영국 거주자는 회사의 고위 임원, 은행가, 변호사, 사업주 및 국제 음반 예술가를 포함합니다. 영국에서 거주하지 않는 지위를 가진 사람들의 목록을 참조하십시오.

과세연도

과세연도는 때때로 "회계연도"라고도 불립니다. 법인세 목적상 어느 정도 관련성이 있는 회사의 회계연도는 회사가 선택할 수 있으며 회계연도에 맞춰 4월 1일부터 3월 31일까지 진행되는 경우가 많습니다.

영국의 개인 과세 연도는 다음 해 4월 6일부터 5일까지입니다.[32]

개인세

소득세

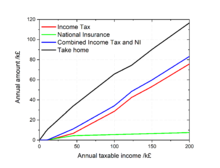

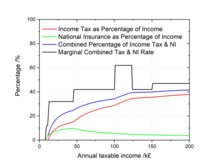

소득세는 영국에서 정부 수입의 가장 큰 단일 원천으로 전체의 약 30%를 차지하고 있으며, 국민 보험 기부금이 약 20%로 그 뒤를 이룹니다.[33] 전체 소득세 수입의 25% 이상은 상위 1%의 납세자, 즉 소득이 가장 높은 납세자가 납부하고 있으며, 전체 소득세 수입의 90%는 소득이 가장 높은 상위 50%의 납세자가 납부하고 있습니다.[34] 스코틀랜드 의회는 스코틀랜드에 거주하는 납세자가 세금을 납부할 의무가 있는 모든 무저축 및 무배당 소득에 대한 소득세율과 임계점을 완전히 통제하고 있습니다.[35] 웨일스 의회는 또한 웨일즈에서 소득세에 대한 권한을 일부 가지고 있지만,[36] 그것들은 사용되지 않았습니다.[37]

개인별로 소득세 개인수당이 있으며, 각 과세연도의 이 금액까지의 소득은 비과세입니다. 2027/28 과세연도까지 소득이 £10,000 미만인 65세 미만의 면세수당은 £12,570입니다.[38]

개인수당을 초과하는 소득은 다음과 같은 여러 밴드를 사용하여 과세됩니다.

납세자의 소득은 소정의 순서에 따라 세금에 대해 평가되며, 취업으로 인한 소득은 개인적인 수당을 사용하고 먼저 세금이 부과되며, 다음으로 저축 소득(이자 또는 기타 불로소득), 다음으로 배당금이 부과됩니다.

영국 거주자의 해외 소득은 영국 소득으로 과세되지만 이중 과세를 방지하기 위해 영국은 해외에서 지불된 것으로 간주되는 영국 세금과 상계할 수 있도록 많은 국가와 협정을 맺고 있습니다. 해외에서 지불되는 이러한 간주 금액은 반드시 실제 지불된 금액만큼만 있는 것은 아닙니다.[39]

주택담보대출 이자를 포함한 공제를 허용한 후, 부동산투자업의 임대소득(부동산을 임대하기 위한 매수 등)은 기타 저축소득으로 과세됩니다. 부동산투자업 부동산의 매입가액(또는 그들이 사업에 양도할 당시의 시가)의 최고액을 적용받아 임대료를 받는 부동산에 대하여 저당권이 담보될 필요는 없습니다. 공동 소유자는 한 쪽이 수익을 내지 않고 다른 쪽이 [40][needs update]손실을 내지 않는 한 수입과 비용을 어떻게 나누는지 결정할 수 있습니다. 손실은 다음 연도로 이월될 수 있습니다.

잉글랜드, 웨일스, 북아일랜드

현재요금

| 평가하다 | 배당수입 | 저축수입 | 기타수입(고용) | 과세표준(면세수당 이상 소득) |

|---|---|---|---|---|

| 개인수당 | 0-2,000파운드일 경우 0%, 8.75% | 0% | 0% | £0–£12,570 |

| 기본요율 | 8.75% | 20% | 20% | £12,571–£50,270 |

| 고율 | 33.75% | 40% | 40% | £50,271–£125,140 |

| 가산율 | 39.35% | 45% | 45% | £125,141 이상 |

이 표는 2008년 4월부터 소득세 22% 세율이 20%로 낮아진 10%의 시작세율을 없앤 것을 반영한 것입니다. 2010년 4월부터 노동당 정부는 15만 파운드 이상을 버는 사람들에게 50%의 소득세율을 도입했습니다. 소득에 대한 높은 과세율에 대한 소득 임계점은 2013년 32,011파운드로 감소했습니다.[42] 연립정부는 2014년에 이어 몇 년 만에 이 수당을 인상했고, 50%의 세금 항목은 현재의 45% 비율로 축소되었습니다.[42]

스코틀랜드

2017년부터 스코틀랜드 의회는 스코틀랜드 납세자의 모든 무저축 및 무배당 소득에 대한 세율뿐만 아니라 세금 밴드 임계값(개인 수당 제외)을 설정할 수 있는 권한을 가지고 있습니다.

| 평가하다 | 소득세율 | 총수입 |

|---|---|---|

| 시동율 | 19% | £12,571† – £14,732 |

| 기본요율 | 20% | £14,733 – £25,688 |

| 중이율 | 21% | £25,689 – £43,662 |

| 고율 | 42% | £43,663 – £125,140 †† |

| 최고요금 | 47% | £125,140 이상 |

†개인이 표준 영국 개인 수당을 받고 있다고 가정합니다.

††100,000파운드 이상을 버는 사람은 100,000파운드 이상을 버는 2파운드마다 1파운드씩 개인 수당이 줄어듭니다.

투자에 대한 면제

특정 투자는 다음과 같은 세금 우대 상태를 제공합니다.

- 영국 국채 (gilts)

- 모든 소득은 과세되지만 소득세 목적상 이득은 면제됩니다.

- 국민저축과 투자

- 국가 소유의 국민 저축 제도를 통한 특정 투자는 지수 연동 인증서(발행당 최대 15,000파운드)와 최대 50,000파운드의 개인 보유 자산에 대한 이자 대신 매달 경품을 발행하는 프리미엄 채권(Premium Bonds)을 포함하여 세금이 부과되지 않습니다.

- 개별저축계좌(ISA)

- 이자는 세금 없이 지급되는 반면 배당금은 투자자에게 세액 공제와 함께 지급되어 배당세 납부와 상쇄될 수 있습니다. 기본 세율 납세자에게 이것은 그들이 배당금에 대해 지불할 세금이 없다는 것을 의미합니다. 개인이 ISA 계좌에 얼마나 투자할 수 있는지에 대한 전반적인 제한은 없지만, 현재 추가 투자는 현금 펀드, 뮤추얼 펀드(Unit Trusts and OEICs) 또는 개인 스스로 선택한 주식 중 하나로 1인당 연간 20,000파운드로 제한됩니다.[44]

- 연기금

- 성장 측면에서 ISA와 동일한 세무 처리가 있습니다. 또한 개인의 부담금에 대한 한계세율로 전액 세금을 감면해 주거나, 사용자 부담금의 경우 비용으로 처리하여 근로자에게 현물급여로 과세하지 않습니다. 펀드의 25%에 대한 비과세 일시금 외에도 연기금에서 취한 혜택이 과세됩니다.

- 벤처캐피털트러스트

- 이것은 더 작은 회사에 대한 투자 또는 최소 5년 이상의 그러한 회사에 대한 보유 자금입니다. 이것들은 과세되지 않으며 개인의 소득에 대해 30%의 세금 감면 혜택을 받을 자격이 있습니다.

- 기업 투자 계획

- 30%의 세금 감면을 받을 수 있는 3년 이상의 소규모 회사 주식에 대한 비과세 투자입니다. 이 시설은 또한 개인이 자본 이득 부채를 연기할 수 있도록 합니다(이러한 이득은 연간 CGT 허용치를 사용하여 미래에 제거될 수 있습니다).

- 시드 엔터프라이즈 투자 계획

- 50% 세금 감면을 받을 수 있는 3년 이상의 소규모 회사 주식에 대한 비과세 투자입니다. 이 시설은 또한 개인이 자본 이득 부채를 연기할 수 있도록 합니다(이러한 이득은 연간 CGT 허용치를 사용하여 미래에 제거될 수 있습니다).

- 여기에는 보험 회사가 발행한 역외 및 육상 투자 채권이 포함됩니다. 양자의 주된 차이는 토지채권이 납부하는 법인세는 토지채권의 이득을 기본세율세가 납부된 것처럼 취급하는 것을 의미합니다(이는 제로 또는 초동세율 납세의무자는 회수할 수 없습니다). 두 버전 모두 투자 완료 연도마다 최대 5%까지 즉시 세금 부담 없이 투자할 수 있습니다(최초 투자의 최대 총 100% 적용). 이를 기반으로 투자자는 세금이 더 낮거나 더 이상 영국 거주자가 아니거나 사망할 때까지 청구 가능한 인출을 연기하면서 소득 흐름을 계획할 수 있습니다.

- 해외신탁 및 회사

- 신탁은 모든 수탁자가 비거주자인 경우 역외에 있을 수 있습니다. 그러한 신탁은 외국에서 운영되는 회사를 소유할 수 있습니다. 법인세율은 일부 국가와 이중 과세 조약이 여전히 있는 국가에서 더 낮을 수 있습니다. 그러나 신탁의 과세를 위해 회피 방지 규정이 도입되었기 때문에 이러한 구조는 거주할 사람에게 유리하지 않습니다.

예외

"역사적인 이유"로 인해 많은 보유 및 수입이 면제됩니다. 여기에는 다음이 포함됩니다.

- 영국 왕실이 상속세를 회피하기 위해 사용하는 안배와 같이 군주제를 위한 특별하고 낮은 세금 안배.[citation needed]

- 특수 계층에 대한 소득세 감면. 예를 들어, 영국에 거주하고 있지만 "domiciled"가 아닌 비-돔은 과세의 송금 기준이 청구(또는 자동 적용)되고 비-영국 소득이 영국으로 송금되지 않는 한, 그들의 비-영국 소득에 대해 영국 소득세를 부과받지 않습니다. 7년간 조세 거주 후 송금 기준에는 상당한 세금이 부과될 수 있으며 일반적으로 영국 거주자는 5년의 공백 없이 15년간 거주한 후 영국의 주소지로 간주됩니다.[45]

- 애빙던 백작과 그의 상속인 및 양도인들이 스윈포드 톨브릿지의 통행료에 대한 소득세를 납부하지 못하도록 보호하기 위한 의회법.

- 자선단체의 수입은 보통 영국 소득세에서 면제됩니다.

상속세

상속세는 다음을 의미하는 "가치의 이전"에 대해 부과됩니다.

- 사망자의 영지

- 사망 후 7년 이내에 이루어진 선물(잠재적 면제 양도 또는 "PET"로 알려져 있음)

- "lifetime 과금 이체"는 특정 유형의 신탁으로 이체되는 것을 의미합니다. 신탁에 대한 과세(영국)를 참조하십시오.

누적 가치 이전의 첫 번째 조각("nil rate band"로 알려져 있음)은 세금이 없습니다. 이 기준치는 현재 325,000파운드(과세연도 2012/13)[46]로 설정되어 있으며, 현재 약 600만 가구가 상속세 과세 범위에 속한다는 결과로 최근[when?] 집값 상승률을[neutrality is disputed] 따라가지 못하고 있습니다. 이 기준을 초과하면 사망 시 40% 또는 자선 기부의 결과로 부동산이 감소된 비율을 적용받을 수 있는 경우 36%입니다.[46][47]

2007년 10월 이후, 결혼한 부부와 등록된 민간 파트너는 두 번째 파트너가 사망했을 때 그들의 재산에 대한 문턱을 효과적으로 높일 수 있습니다 – 2012-13년에는 무려 650,000파운드까지 높일 수 있습니다. 이들의 집행자 또는 개인 대리인은 사망 시 제1배우자 또는 민사상 파트너의 미사용 상속세 기준 또는 '무세율 밴드'를 제2배우자 또는 민사상 파트너에게 양도해야 합니다.[46]

영국에 거주하는 배우자 간의 가치 이전은 세금이 면제됩니다. 2008년 재정법에 의해 도입된 세금에 대한 최근의 변화는 이러한 부담을 줄이기 위해 배우자 간에 무이자율 밴드가 이전될 수 있다는 것을 의미합니다. 이는 이전에는 복잡한 신탁을 설정해야만 할 수 있었던 것입니다.[citation needed]

사망하기 7년 이상 전에 증여한 경우는 비과세하고, 사망하기 3년에서 7년 전 사이에 증여한 경우에는 상속세율을 인하하여 적용합니다. 이 처리에는 몇 가지 중요한 예외가 있습니다. 가장 중요한 것은 증여 후 증여자가 어떤 방식으로든 자산으로부터 이익을 얻으면(예를 들어 주택을 증여했지만 그 안에서 계속 거주하는 등) 상속세 목적으로 증여는 효력이 없다는 '혜택 유보 규정'입니다.

상속세는 "현역 복무 중" 사망한 사람의 재산이나 그러한 복무로 입은 상처의 영향으로 부과되지 않습니다. 사망 원인으로 입증될 수 있는 경우 그 이후의 기간에 상관없이 말입니다. 또한 사망한 배우자는 유족의 사망에 따라 생존 배우자의 재산에 대해 완전한 영률대가 양도될 수 있는 면제대상이 됩니다.[48]

카운슬세

카운슬세(Council tax)는 잉글랜드,[49] 스코틀랜드[50], 웨일즈에서[51] 각 국가의 지방정부가 제공하는 서비스에 부분적으로 자금을 지원하기 위해 사용되는 지방세 과세 제도입니다. 1992년 지방정부 재정법에 의해 1993년에 도입되었는데, 이는 (간단히) 요금 체계를 대체한 인기 없는 주민세("poll tax")를 계승한 것입니다. 세금의 기본은 독신자에 대한 할인이 포함된 주거용 부동산입니다. 2008년 현재, 영국의 부동산에 대한 연간 평균 부담금은 1,146파운드입니다.[52] 2006-2007년 잉글랜드의 카운슬세는 224억[53] 파운드에 달했고, 판매, 수수료 및 수수료에 108억 파운드가 추가되었습니다.[54][needs update]

판매세 및 관세

부가가치세

세 번째로 큰 정부 수입원은 부가가치세(VAT)로 재화와 서비스 공급에 대해 20%를 부과합니다. 따라서 소비자 지출에 대한 세금입니다.

특정 재화 및 서비스는 부가가치세가 면제되며, 다른 것들은 5%(국내 가스 공급과 같이 감소된 비율) 또는 0%(제로 등급)의 낮은 세율로 부가가치세가 부과됩니다([55]대부분의 식품 및 아동복과 같이). 면제는 사치품에 전액 세금을 부과하면서 필수품에 대한 세금 부담을 덜어주기 위한 것이지만, 자파 케이크가 결국 결정된 대로 (제로 등급) 케이크로 분류되었는지, 아니면 초콜릿으로 덮인 비스킷에 (완전 세금을 부과하는지)에 따라 결정된 "자파 케이크 사건"과 같이 미세한 구별에 따른 분쟁이 발생합니다.[citation needed] 2001년까지는 위생 타월에 대해 전액의 세율로 부가세가 부과되었습니다.[56]

부가가치세는 영국이 유럽경제공동체에 가입한 결과 1973년에 10%의 표준세율로 도입되었습니다. 1974년 7월, 표준 세율은 8퍼센트가 되었고, 그 해 10월부터 휘발유에 25퍼센트라는 새로운 높은 세율로 과세되었습니다. 1975년 4월 예산에서 더 높은 비율은 광범위한 "명품" 상품으로 확대되었습니다. 1976년 4월 예산에서 25% 더 높은 비율은 12.5%로 낮아졌습니다. 1979년 6월 18일, 더 높은 세율은 폐기되었고 부가가치세는 15%의 단일 세율로 책정되었습니다. 1991년에는 17.5%가 되었지만, 1994년에 가정용 연료와 전력이 추가되었을 때는 8%라는 새로운 낮은 요금으로 충전되었습니다.[57]

1997년 9월에는 8%의 낮은 요금을 5%로 인하하고 다양한 에너지 절약 재료(1998년 7월 1일부터), 위생 보호(2001년 1월 1일부터), 어린이 카시트(2001년 4월 1일부터), 특정 주거용 부동산의 개조 및 개조(2001년 5월 12일부터), 피임약(2006년 7월 1일부터) 및 금연 제품(2007년 7월 1일부터).[citation needed]

2008년 12월 1일, Alistair Darling 수상은 2000년대 후반의 경기 침체에 대한 대응으로 부가가치세를 15%로 인하했습니다.[citation needed]

2010년 1월 1일,[citation needed] 부가가치세는 17.5%로 돌아갔습니다.

2011년 1월 4일, George Osborne 총리는 부가가치세를 20%로 인상했습니다.

소비세

소비세는 무엇보다도 자동차 연료, 알코올, 담배, 베팅 및 차량에 부과됩니다.

인지세

주식 및 특정 증권의 양도에 대해 0.5%의 세율로 인지세가 부과됩니다. 인지세의 현대화된 버전인 인지세 토지세와 인지세 예비세는 부동산과 주식 및 증권의 양도에 대해 각각 최고 4%와 0.5%의 세율로 부과됩니다.[58]

자동차세

자동차세에는 연료세(VAT도 포함)와 차량 소비세가 포함됩니다. 기타 요금 및 요금에는 런던 혼잡 통행료, 강제 차량 테스트 및 차량 등록에 대한 요금을 포함한 다양한 법정 요금, 일부 지역의 노상 주차(위반에 대한 관련 요금)가 포함됩니다.

영업세

법인세

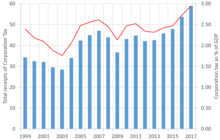

법인세는 영국에서 기업이 벌어들인 이익과 EU에서 거래하는 비영국 거주 기업 및 협회의 영구 설립 이익에 대해 부과되는 세금입니다.

법인세는 (소득, NIC, VAT에 이어) 네 번째로 큰 정부 수입원을 형성합니다. 1965년 4월 1일 조세가 제정되기 전에는 기업과 개인이 동일한 소득세를 납부하였는데, 기업에는 추가적인 이익세가 부과되었습니다. 1965년[62] 재정법은 기업과 협회를 위해 이러한 구조를 소득세 제도에서 기본 구조와 규칙을 차용한 단일 법인세로 대체했습니다. 1997년부터 영국의 세법 개서[63] 프로젝트는 소득세를 시작으로 영국의 세법을 현대화하는 한편 법인세를 부과하는 법률 자체를 개정하여 소득세와 법인세를 규율하는 규정을 다양하게 변화시켜 왔습니다.

영업요율

사업 요금은 일반적으로 사용되는 비내구 요금의 이름으로, 비내구 재산의 점유자에게 부과되는 요금 또는 세금입니다. 사업 요금은 지방 정부를 위한 자금의 일부를 형성하고, 그들에 의해 징수되지만, 영수증이 직접 보관되기 보다는 중앙에서 모아서 재분배됩니다. 2005-06년에 사업비로 199억 파운드가 징수되었는데, 이는 영국 전체 세금 수입의 4.35%에 해당합니다.[64]

사업 레이트는 부동산 세금으로, 각 비내구 부동산은 파운드로 표시된 가격으로 평가됩니다. 요율 값은 일련의 가정에 따라 특정 평가 날짜에 부동산에 임대할 수 있는 연간 임대료를 광범위하게 나타냅니다. 실제 지불해야 할 청구서는 중앙 정부에서 설정한 승수를 사용하여 계산되며 모든 구제 사항을 적용합니다.[65]

플라스틱포장세

플라스틱 포장세는 2022년 4월 1일에 도입되었습니다.[66]

사업세 및 개인세

일부 세금은 상황에 따라 개인과 기업 및 정부가 모두 지불합니다.

국민보험기여금

두 번째로 큰 정부 수입원은 국민 보험 기여금(NIC)입니다. NIC는 종업원, 고용주 및 자영업자가 지불해야 하며, 2010-2011 과세연도에는 HMRC가 징수한 총액의 21.5%인 965억 파운드가 모금되었습니다.[67]

고용주와 고용주는 고용형태와 소득에 따른 복합 분류에 따라 분담금을 지급합니다. 1급(고용주) NIC는 다양한 소득 기준과 연령, 고용주 및/또는 고용주가 기여한 직업 연금 제도의 유형, 고용주가 해양 선원인지 여부 등 기타 여러 요인에 따라 여러 가지 요금이 부과됩니다. 1977년 이전에 감소된 기여금(감소된 혜택에 대한 대가로)을 지불하기로 선택한 일부 기혼 여성들은 역사적인 이유로 이 권리를 유지합니다.

고용주는 또한 "PAYE 정산 계약"을 통해 직원에게 제공되는 많은 현물 급여(예: 회사 자동차)와 직원을 대신하여 충족된 세금 부채에 대한 기여금을 지불합니다.

일반적으로 2종 정액 NIC 및 4종 소득 관련 NIC에 책임이 있는 자영업자와 일부 자발적 부문 종사자를 위한 별도의 약정이 있습니다.

보건사회부담금

2021년 9월 7일, 보리스 존슨 총리는 2023년 4월부터 새로운 세금이 도입될 것이라고 발표했습니다.[68] 세금은 NIC와 유사한 적용을 받으며 개인의 소득에 대해 1.25%의 세율로 직원과 고용주 모두에게 부과됩니다. 그러나 NIC의 경우에는 해당되지 않는 주 연금 연령을 초과하여 지불할 수도 있습니다. 2022년 4월부터 2023년 3월까지 한시적으로 NIC에 1.25% 인상이 적용됩니다. 목적은 HMRC가 부담금을 도입하기 위해 필요한 변경을 할 수 있는 시간을 주는 것이었습니다. 트러스 부처는 2022년 11월 6일자로 이 세금의 시행을 번복하고 NIC를 반환했습니다.

양도소득세

양도소득은 10% 또는 20%(주거용 재산과 관련된 양도소득의 경우 18% 또는 28%) 또는 법인세의 해당 한계세율(기업의 경우)로 과세됩니다.

기본 원칙은 개인과 기업이 동일한데, 세금은 자본자산의 처분에만 적용되며, 이득액은 처분 수익금과 '기준비용'의 차액으로 계산되며, 여기에 원래 매입가액과 허용되는 관련 지출액을 더한 금액입니다. 그러나 2008년 4월 6일부터 부과 가능한 이득에 적용되는 요율과 구제는 개인과 기업 간에 차이가 있습니다. 기업은 "인덱스 완화"를 기본 비용에 적용하여 소매 가격 지수에 따라 증가시켜 (대략적으로 말해서) 인플레이션 이후 기준으로 이득을 계산합니다(1982년 3월 이전에 발생한 이득에 대해서는 다른 규칙이 적용됩니다). 그런 다음 이득은 법인세의 해당 한계 세율로 세금이 부과됩니다.

개인은 18%(또는 2010년 6월 22일 이후 더 높은 세율의 납세자에 대해서는 28%)의 정액세로 과세되며, 이는 지수화 완화가 없습니다. 그러나 기업가 구제를 청구하는 경우 비율은 10%로 유지됩니다. 이전 연도의 자본 손실을 이월할 수 있습니다.

개인이 한 사업(재산사업 등)에 대한 지출은 양도소득에 대한 수당으로 청구할 수 있습니다. 지출이 소득(소득세 감소 가능성) 또는 자본(양도소득세 감소 가능성)에 대해 청구 가능한지 여부는 재산의 개선이 있었는지 여부에 따라 결정됩니다. 만약 없다면 소득에 반하고, 일부가 있다면 자본에 반합니다.

남편과 아내 사이 또는 민사 파트너 사이의 이전은 자본 이득을 결정하는 것이 아니라 구매 가격(장부 비용)을 이전합니다. 그렇지 않으면 증여로 이루어진 이전은 양도일의 시가로 이루어진 것으로 CGT 목적으로 처리됩니다.

세수격차

'세금 격차'는 이론적으로 HMRC가 징수해야 할 세액과 실제 징수되는 세액의 차이입니다. 2013-14년 영국의 세금 격차는 340억 파운드로 전체 세금 부채의 6.4%에 달했습니다.[69] 세금 유형별로 구분할 수 있습니다.

| 세금 | 양 |

|---|---|

| 소득세, 국민보험 및 양도소득세 | 140억 파운드 |

| 부가세 | 131억 파운드 |

| 법인세 | 30억 파운드 |

| 소비세 | 27억 파운드 |

행동과 행동

| 행동 | 양 |

|---|---|

| 숨은경제 | 62억 파운드 |

| 범죄공격 | 51억 파운드 |

| 법률해석 | 49억 파운드 |

| 탈루 | 44억 파운드 |

| 합리적인 관리를 하지 못함 | 39억 파운드 |

| 회피 | 26억 파운드 |

| 전손 | 271억 파운드 |

참고 항목

| | 지방세 | 일반범주

|

참고문헌

인용

- ^ Pope, Thomas; Waters, Tom (November 2016). A Survey of the UK Tax System (PDF). IFS Briefing Note BN09. London: Institute for Fiscal Studies. ISBN 978-1-909463-68-4. Retrieved 23 April 2020.

- ^ Stephen Dowell, 영국 조세와 세금의 역사 (Routledge, 2013)

- ^ a b c 영국 소매 가격 지수 인플레이션 수치는 다음 데이터를 기반으로 합니다.

- ^ "A tax to beat Napoleon". HM Revenue & Customs. Retrieved 24 January 2007.

- ^ Allen Horstman, "제니스에서의 과세: 영국의 조세와 계급, 1816–1842", 유럽경제사 저널 (2003) 32#1 페이지 111–137.

- ^ Stephen Dowell, 영국 조세와 세금의 역사 (Routledge, 2013)

- ^ A.J.P. Taylor, 영국사 1914-1945 (1965) pp 40–41.

- ^ M. J. Daunton, "전쟁에 대한 지불 방법: 영국의 국가, 사회 및 조세, 1917-24", 영문사평 (1996) 111# 443 페이지 882-919

- ^ 1948년부터 1973년까지 부세율

- ^ "IFS: Long-Term trends in British Taxation and Spending" (PDF).

- ^ "Thatcher Economics". National Review.

- ^ "Economy: 1979 Budget (Howe 1) - Margaret Thatcher Foundation". www.margaretthatcher.org.

- ^ "Economy: 1988 Budget (Lawson 5) - Margaret Thatcher Foundation". www.margaretthatcher.org.

- ^ Winnett, Robert (12 December 2012). "Two-thirds of millionaires disappeared from official statistics to avoid 50p tax rate". The Daily Telegraph. London. Archived from the original on 12 January 2022.

- ^ "Cut to top rate of tax helped raise an extra £8bn, Osborne claims". Archived from the original on 2 March 2016.

- ^ "Effect of the additional rate of income tax on receipts". Office for Budget Responsibility. Retrieved 13 December 2023.

- ^ "UK Government Web Archive" (PDF). webarchive.nationalarchives.gov.uk. Retrieved 13 December 2023.

- ^ "Did cutting the 50p rate of tax raise £8 billion?". Full Fact. 4 March 2016. Retrieved 13 December 2023.

- ^ "Income tax to be cut by 1p from April". BBC News. 23 September 2022.

- ^ "The Growth Plan". UK Government (Standard). 23 September 2022. Retrieved 17 October 2022.

- ^ "REV BN 40: Tax Treatment of Pre-Owned Assets".

- ^ HM 수입세관입니다.

- ^ HMRC 설명서.

- ^ "Tax on foreign income". GOV.UK.

- ^ "Deemed Domicile Rules". HM Revenue & Customs. Retrieved 24 November 2020.

- ^ "The Difference Between Domicile and Residence". Tax Residence Guide. Retrieved 24 November 2020.

- ^ "Planning for deemed domicile after 15 years". Tax Journal. Retrieved 24 November 2020.

- ^ "Double tax treaties". Institute of Chartered Accountants in England and Wales. Archived from the original on 21 April 2012. Retrieved 23 February 2019.

- ^ IR20 - 거주자 및 비거주자 참조

- ^ "Tax on foreign income". UK Government. n.d. Retrieved 9 April 2022.

- ^ "Chancellor Rishi Sunak defends wife Akshata Murty in row over non-dom status". BBC News. 8 April 2022.

- ^ "Your National Insurance record and new State Pension". nidirect (National Insurance). n.d. Retrieved 9 April 2022.

- ^ HMRCNI계산기

- ^ "Reality Check: Are lower earners bearing the tax burden?". BBC News. 19 April 2017. Retrieved 13 May 2017.

- ^ "Income tax powers officially devolved to Holyrood". BBC. 30 October 2016.

- ^ "Tax is changing in Wales". GOV.UK. 5 April 2019. Retrieved 31 March 2022.

- ^ "Income Tax in Wales". GOV.UK. Retrieved 31 March 2022.

- ^ "At-a-glance summary". HM Government. Retrieved 14 February 2022.

- ^ "Tax treaties". HM Revenue & Customs. Retrieved 14 February 2022.

- ^ "HM Revenue & Customs: Tax Bulletin Issue 2". www.hmrc.gov.uk. Archived from the original on 14 February 2006.

- ^ "Budget 2021: Key points at-a-glance". BBC News. 3 March 2021. Retrieved 3 March 2021.

- ^ a b "Rates and allowances for Income Tax". HM Revenue & Customs. 6 April 2021. Retrieved 14 February 2022.

- ^ "Income Tax rates and Personal Allowances". mygov.scot.

- ^ "What is an ISA?". Money Supermarket. Retrieved 14 February 2022.

- ^ Wintour, Patrick (1 December 2009). "David Cameron tells Zac Goldsmith to end 'non-dom' tax status". The Guardian. London. Retrieved 24 May 2010.

- ^ a b c "Inheritance Tax - GOV.UK". www.hmrc.gov.uk.

- ^ "Inheritance Tax - GOV.UK". www.gov.uk. Retrieved 14 November 2015.

- ^ "Inheritance Tax: exemption for emergency service personnel and humanitarian aid workers - GOV.UK". www.gov.uk.

- ^ 지역사회 및 지방자치단체 - 카운슬세: 2008년 1월 6일 웨이백 머신에 보관된 사실

- ^ 스코틀랜드 카운슬세 스코틀랜드 정부 간행물

- ^ Council Taxa Guide Valuation Office Agency

- ^ 평균 카운슬세 및 % 변경 1999-00에서 2008-09로 2009년 12월 4일 Wayback Machine Community 및 지방 정부 보관 - 2008년 3월 27일 발표된 수치

- ^ 부총리실, 통계자료: 2006-07년 잉글랜드의 지방 당국이 설정한 카운슬세 수준은 다음이 인용합니다.

- ^ 지방정부 재정통계의 지역사회와 지방정부: 세입지출 요약 2006-07. 에 의해 인용됨.

- ^ "Introduction to VAT". HM Revenue & Customs. Retrieved 23 November 2008.

- ^ "VAT Notice 701/18: women's sanitary protection products - GOV.UK". customs.hmrc.gov.uk.

- ^ Peter Victor (30 July 1995). "A brief history of VAT". The Independent. London. Archived from the original on 26 May 2022. Retrieved 13 January 2011.

- ^ "Stamp Duty Land Tax Rates From 23/03/06 including archived Budget and Finance Bill information". HM Revenue & Customs. 23 March 2006. Retrieved 24 January 2007.

- ^ "HMRC Corporation Tax Statistics 2017" (PDF). p. 19.

Includes Bank Levy, Bank Surcharge and Diverted Profits Tax

- ^ "National Statistics dataset – HM Revenue and Customs receipts" (PDF).

- ^ "Gross Domestic Product at market prices: Current price: Seasonally adjusted £m".

- ^ "Finance Act 1965 (c. 25), from UK Statute Law Database". UK Statutory Publications Office, Ministry of Justice. Retrieved 9 May 2007.

- ^ 세법 재작성, HM Return & Customs(HMRC), 2007년 4월 17일 회수

- ^ 2007년 3월 26일 회수된 HM 재무부의 공공재정 데이터뱅크(섹션 C4 참조). 넷세 및 NIC 컨텍스트를 기준으로 한 백분율입니다.

- ^ 요금 청구서 - 어떻게 계산되나요? 2007년 5월 10일 Wayback Machine, mybusinessrates.gov.uk 에서 보관

- ^ HMRC, 플라스틱 포장세, 2023년 4월 20일 업데이트, 2023년 12월 12일 접속

- ^ "HM Revenue and Customs receipts" (PDF). hmrc.gov.uk. Retrieved 11 November 2011.

- ^ "Boris Johnson unveils £12bn-a-year tax rise to pay for NHS and social care". TheGuardian.com. 7 September 2021.

- ^ "Measuring tax gaps 2015 edition" (PDF).

원천

- Stephen Dowell, 영국 조세와 세금의 역사 (Routledge, 2013)