커버드 콜

Covered call커버드 콜(covered call)은 콜옵션 매도자가 주식이나 그 밖의 유가증권과 같은 기초 금융상품의 해당 금액을 소유하는 금융시장 거래다. 거래자가 콜을 판매하는 동시에 기초적인 상품을 구매하는 경우, 그 전략을 종종 "매수-쓰기" 전략이라고 부른다. 평형상태에서 전략은 풋옵션을 사는 것과 같은 보상이 있다.

기초 금융상품의 긴 포지션은 매수자가 행사하기로 결정하면 해당 주식을 콜의 구매자에게 인도할 수 있기 때문에 '커버'를 제공한다고 한다.

통화의 작성(즉, 매도)은 옵션 구매자가 지불하는 보험료의 형태로 수익을 창출한다. 그리고 만일 주가가 안정세를 유지하거나 상승한다면, 통화기록이 없었더라면 수익이 더 높았을지 몰라도, 작가는 이 수입을 이익으로 유지할 수 있을 것이다. 주식 소유의 위험은 제거되지 않는다. 주가가 하락하면 순포지션은 손해를 볼 가능성이 크다.[1]

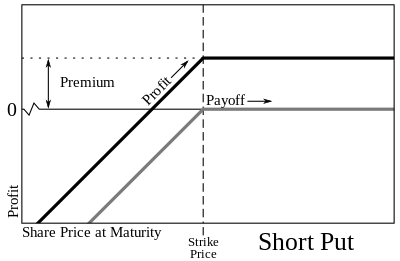

평형상태에서 커버드 콜 포지션의 보상은 쇼트 풋 포지션과 동일하므로, 가격(또는 프리미엄)은 쇼트 풋 또는 나체의 프리미엄과 같아야 한다.

예

트레이더 A("A")는 1만 달러 상당의 XYZ 주식을 500주 보유하고 있다. A는 투자자 B("B")가 매입한 5개의 콜옵션 계약(미국에서는 1개의 옵션 계약이 100주를 포괄한다)을 1,500달러에 매도(작성)한다. 이 프리미엄 1500달러는 XYZ 주식 가격의 일정 폭 하락(즉 주가가 1500달러 이상 하락한 후에야 주식 소유주인 A씨가 전반적으로 손해를 볼 수 있다)을 포괄한다. 손실은 막을 수 없고, 단지 커버드 콜 포지션에서 감소할 뿐이다. 주가가 떨어지면 옵션 매입자("B")가 시장가격으로 더 싸게 주식을 살 수 있고 판매자(작자)인 A씨는 옵션 프리미엄에 지불한 돈을 그대로 유지할 것이기 때문에 더 높은 스트라이크 가격으로 옵션을 행사하는 것은 말이 안 된다. 따라서 A의 손실은 최대 1만 달러에서 [1만 달러 - (프리미엄)], 즉 8500 달러로 줄어든다.

이런 '보호'는 주가가 오르면 잠재적 단점이 있다. B가 매입옵션을 행사하고, 현재 A의 XYZ 주식의 가치가 1만 달러 이상 될 정도로 주가가 상승했다면, A(옵션 작성자)는 유통기한이 지나서야 주식을 시가 이하로 팔거나, 아니면 A가 매도한 것보다 높은 가격으로 콜을 되사들어야 한다.

만기 전에 현물 가격이 파업 가격에 도달하지 못하면 주가가 하락하거나 중립적일 것으로 판단되면 투자자는 같은 과정을 다시 반복할 수 있다.

콜옵션은 옵션 작성자("A")가 최초에 기초 주식을 보유하지 않고 동시에 주식을 매입하는 경우에도 매도할 수 있다. 이것을 "사라 쓰기"라고 한다. 만약 XYZ가 33달러에 거래되고 35달러 콜이 1달러에 거래된다면, A는 3300달러에 XYZ 주식 100주를 매입하고 100달러에 1주(100주) 콜옵션을 100달러에 발행/판매할 수 있으며, 단 3200달러에 거래된다. 이 통화에 대해 받은 100달러의 프리미엄은 주가 하락 1달러를 커버할 것이다. 거래의 손익분기점은 주당 32달러다. 상승 잠재력은 300달러로 제한되지만 이는 거의 10%의 수익률에 달한다. (주가가 35달러 이상으로 오르면 콜옵션 보유자가 옵션을 행사하고 A의 이익은 35~32달러=3달러) 만기가 35달러 미만이면 콜옵션 만기가 허용되지만 A(판매자/작성자)는 주식을 팔아도 여전히 이익을 볼 수 있다. 주가가 32달러 미만이어야만 A사는 손실을 볼 수 있다.

콜옵션은 옵션 작성자("A")가 주식을 전혀 소유하지 않더라도 판매될 수 있다. 이것은 "벌거벗은 전화"라고 불린다. 나중에 옵션 작성자가 그 당시 시세대로 주식을 사도록 강요받고, 그 후 낮은 스트라이크 가격으로 옵션 소유주에게 즉시 매도할 수 있기 때문에 더 위험하다.

요약하면:

| 주가 만기가 되어 | 당기순손익 | 와 비교 단순주식매수 |

|---|---|---|

| $30 | (200) | (300) |

| $31 | (100) | (200) |

| $32 | 0 | (100) |

| $33 | 100 | 0 |

| $34 | 200 | 100 |

| $35 | 300 | 200 |

| $36 | 300 | 300 |

| $37 | 300 | 400 |

마케팅

이 전략은 프리미엄 수입을 제공해 '안전하다'거나 '보수적이다', 심지어 '위험을 완화하는 것'으로 마케팅되기도 하지만, 적어도 피셔 블랙이 '옵션 사용의 팩트와 환상'을 출간한 1975년부터 그 결점이 잘 알려져 있다. 레일리와 브라운에 따르면:[2] "수익성을 위해, 커버드 콜 전략은 투자자가 주식 가치가 현재 수준을 중심으로 상당히 좁은 대역에 머물 것이라는 것을 정확하게 추측할 것을 요구한다."

(1) 2002년 시카고 보드 옵션 거래소가 커버드 콜 전략에 대한 벤치마크 지수를 도입했고, CBOE S&P 500 BuyWrite 지수(티커 BXM),[3] (2) 2004년 Ibbotson Associates 컨설팅 회사가 매입-쓰기 전략에 대한 사례 연구를 발표하였다.

이러한 유형의 옵션은 시장이 옆으로 움직이는 동안 투자자가 긴 포지션에서 수익을 창출하고자 할 때 가장 잘 사용된다. 그것은 투자자/작성자가 현재 수익에서 비활동적인 주식으로 돈을 벌기 위해 매수-보유 전략을 지속할 수 있도록 한다. 투자자/작성자는 주식선택권의 기간 내에 어떠한 이익도 얻지 못할 것이라는 것을 정확하게 추측해야 한다. 이는 자금외 옵션을 작성하는 것이 최선이다. 커버드 콜은 다른 유형의 옵션에 비해 위험성이 낮기 때문에 잠재적 보상도 낮다.

참고 항목

참조

- ^ Warner, Adam (2009). "Chapter 12: Buy-Write--You Bet". Options Volatility Trading: Strategies for Profiting from Market Swings (1 ed.). Amazon.com: McGraw-Hill. pp. 188, 177–193. ISBN 978-0-07-162965-2.

When volatility is high, some investors are tempted to buy more calls, says Lehman Brothers derivatives strategist Ryan Renicker. But volatility is also highest when the market is pricing in its worst fears...overwriting strategies that are dynamically rebalanced ahead of large market rallies or downturns can naturally enhance the returns generated, say Renicker and Lehman's Devapriya Mallick.

- ^ 레일리와 브라운. "투자 분석 및 포트폴리오 관리" 사우스웨스턴 대학교 퍼브 페이지 995

- ^ 위험, 연금 및 투자를 회피하기 위한 방법으로 다시 돌아온 쓰기 구매(2005년 5월 16일)

외부 링크

참고 문헌 목록

- 브릴, 마리아. "소득 창출 옵션" 재무 고문. (2006년 7월) 85-86쪽.

- 칼리오, 빈스 커버드 콜은 또 다른 알파 소스가 된다." 연금 및 투자. (2006년 5월 1일).

- "Covered Call Strategy Have Helped, Study Shows" 연금 및 투자, 2004년 9월 20일 페이지 38.

- 크로포드, 그레고리 "매수 글쓰기는 위험을 회피하는 방법으로 재기한다." 연금과 투자 2005년 5월 16일.

- 뎀비, 엘레인 로버트슨 "속도 유지 - 횡보 또는 하락장에서, 고객들에게 힘을 실어줄 수 있는 한 가지 방법으로, 커버드 콜 옵션을 작성하는 것이다." 2005년 2월 블룸버그 부국장.

- Feldman, Barry 및 Druv Roy, "패시브 옵션 기반 투자 전략: CBOE S&P 500 BuyWrite Index의 사례." 인베스트먼트 저널. (2005년 여름)

- 프랭켈, 도리스 "바이잇 글쓰기 미국 주식시장에서 인기를 끌다." 로이터 (2005년 6월 17일).

- 풀턴, 벤자민 T, 그리고 매튜 T. 모란. "BuyWrite Benchmark Indexes and the First Options-Based ETFs" 기관투자가—ETF 및 Indexing Innovations(2008년 가을), 페이지 101–110.

- 스자도, 에드워드, 토마스 슈네위스. QQ_Active_Colar_Paper_website_v3 "Loosing Your Collar: QQC 칼라의 대체 구현."[permanent dead link] CSISDM, Amherst 매사추세츠 대학교 Isenberg 경영대학원 (원본: 2009년 8월 현재 업데이트: 2009년 9월).

- 카파디아, 니쿤지, 에드워드 스자도. "러셀 2000 지수에 대한 매수-쓰기 전략의 리스크 및 수익 특성" 대체 투자 저널. (2007년 봄) 페이지 39-56

- 레니커, 라이언, 데바프리야 말릭 "향상된 콜 오버라이드." 리먼 브라더스 주식 파생상품 전략. (2005년 11월 17일).

- 탄, 코핀. "전화를 커버한 더 좋은 방법. 다운마켓에서 높은 수익을 내는 커버드콜 작성" 바론: The Strike Price. (2005년 11월 28일)

- 탄, 코핀. "더 방, 레스 벅. 콜옵션 판매" 배런스, 스마트머니. (2005년 12월 2일)

- 광장, 린다. "옵션 101: 패션 부흥" 옵션Investor.com, Option Investor, Inc. (2009년 10월 3일)

- 힐, 조앤, 벤카테쉬 발라수브라마니안, 크랙(버즈) 그레고리, 잉그리드 타이렌스. "커버드 인덱스 쓰기를 통해 알파 찾기" 파이낸셜 애널리스트 저널. (2006년 9월~10월) 29-46 페이지

- 로리첼라, 탐. '쓰기 구입' 펀드는 올바른 전략이 될 수 있을 거야 월스트리트저널. (2008년 9월 8일). 페이지 R1

- 모란, 매튜. "파생상품 기반 인덱스에 대한 위험 조정 성능 - 수익 안정화를 위한 도구" Journal of Indexes. (2002년 4/4분기) 페이지 34~40.

- 슈네위스, 토마스, 리처드 스퍼긴. "기관 포트폴리오를 위한 지수 옵션 기반 전략의 이점" 대체 투자 저널, 2001년 봄, 페이지 44~52.

- 탄, 코핀. "주가지수가 부진한 가운데 인기 상승" 2002년 4월 12일 월스트리트 저널.

- 테르겐, 앤. "커버드 콜로 커버를 찍는다." 2001년 5월 21일 비즈니스 위크 페이지 132.

- 트레이시, 텐닐 '구매-쓰기'는 매력적으로 보인다. 월스트리트 저널. (2008년 12월 1일). 페이지 C6

- 고래야, 로버트 "CBOE BuyWrite Monthly Index의 리스크 및 반환" Journal of 파생상품(2002년 겨울) 페이지 35~42.